カードローンのおすすめランキング14選|消費者金融と銀行のメリット比較

カードローンでおすすめの商品はどれ?

銀行カードローンと消費者金融カードローンはどちらが良いの?

このように、どのカードローンを選ぶかで迷っている方も多いのではないでしょうか。

カードローンは突然の出費にも対応できる便利な商品ですが、貸金業者や金融機関ごとにサービス内容が異なります。

自身に合ったカードローンを知るには、それぞれの商品の特性を知っておくことが重要です。

本記事では銀行と消費者金融の中で特におすすめのカードローンをランキング形式でご紹介。

また、フリーローンやクレジットカードのキャッシングなどの別商品とも利便性を比較しているので、気になる方は読み進めてみて下さい。

- カードローンのおすすめランキング!銀行と消費者金融の人気業者を一挙紹介

- 三菱UFJ銀行カードローン「バンクイック」|三菱UFJ銀行の口座無しでも申し込める

- 楽天銀行 スーパーローン|楽天会員なら審査優遇アリ

- みずほ銀行カードローン|住宅ローンとの併用で更にお得に

- 福岡銀行 カードローン|メガバンクに負けないサービスを誇る地方銀行ローン

- 横浜銀行 カードローン|借入限度額がメガバンク以上に大きい

- プロミス|消費者金融としては低金利かつ振込もスピーディ

- SMBCモビット|Tポイントを貯めたり、返済に利用したりできる

- レイク|無利息期間が長い

- アイフル|最長14年6ヶ月の返済期間を設定できる

- アコム|三菱UFJフィナンシャルグループ傘下のカードローン

- dスマホローン|d払いと相性がいい

- JCB カードローン FAITH|国際ブランドが発行するカードローン

- セブン銀行 ローンサービス|カードが届く前の借り入れも可能

- カードローンとは|個人向けの融資サービスのこと

- ランキング外の商品もおすすめ!自身に合ったカードローンの選び方

- 融資を受ける可能性を高めたい人が知っておきたい審査通過のコツ

- まとめ

カードローンのおすすめランキング!銀行と消費者金融の人気業者を一挙紹介

カードローンを提供している会社としては、大きく分けて銀行と消費者金融の2種類があります。

銀行は圧倒的な知名度や金利の低さで勝っていますが、消費者金融は無利息期間などの独自サービスによって便利に利用できるのが特長です。

まず、銀行と消費者金融のカードローンのなかでも特におすすめできる商品をランキング形式で紹介します。

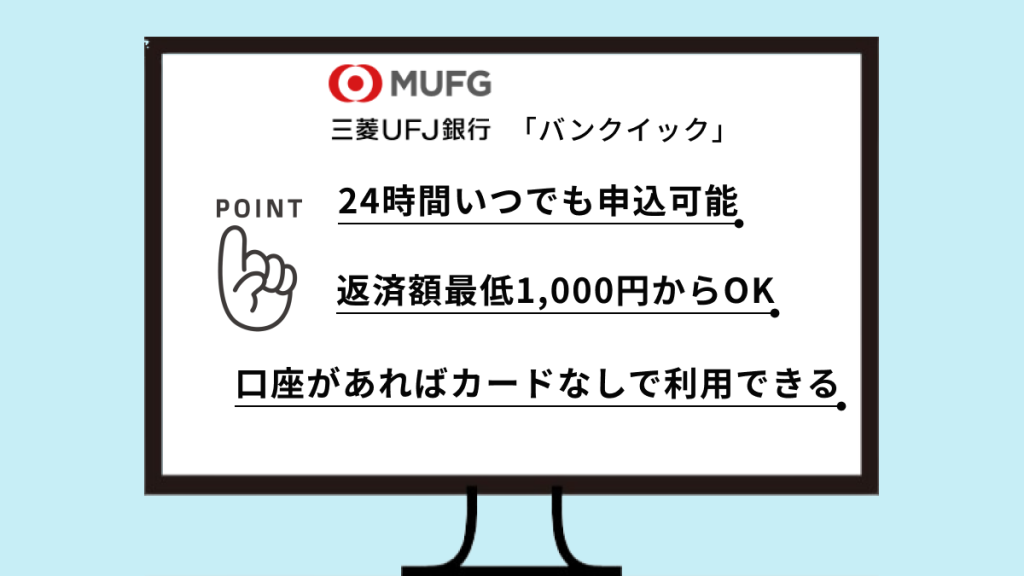

三菱UFJ銀行カードローン「バンクイック」|三菱UFJ銀行の口座無しでも申し込める

三菱UFJ銀行の口座が無くても申し込める

三菱UFJ銀行カードローンは「バンクイック」とも呼ばれており、三菱UFJ銀行の口座がなくても申込ができるカードローンです。

口座を持っていると申込時の入力項目が少なく済む等のメリットがありますが、金利が高くなるなど借入条件が不利になるようなことはありません。

三菱UFJ銀行ATMはもちろん、全国のコンビニATMでも手数料無料で借り入れ・返済できるのもメリットです。

| 金利(実質年率) | 1.8~14.6% |

| 融資限度額 | 500万円 |

| 融資スピード | 要問合せ |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

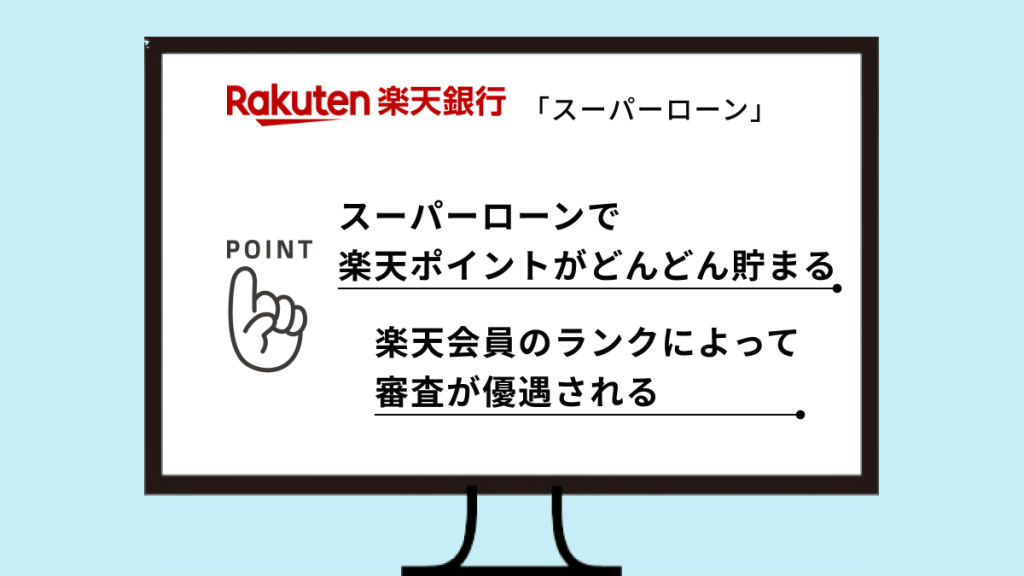

楽天銀行 スーパーローン|楽天会員なら審査優遇アリ

楽天のヘビーユーザーが得する独自のシステムがある

楽天銀行スーパーローンの金利は年1.9~14.5%と低金利のため、返済の見直しや借換えにも適しています。

楽天会員であればカードローン審査の優遇もあるので、銀行カードローンの審査が厳しそうで不安だと感じている人にもおすすめです。

さらに楽天銀行スーパーローンを借り入れしたうえで一定の条件を満たせば、ハッピープログラムの会員ステージが1つアップする特典も得られます。

| 金利(実質年率) | 1.9~14.5% |

| 融資限度額 | 800万円 |

| 融資スピード | 最短3日以内 |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

みずほ銀行カードローン|住宅ローンとの併用で更にお得に

条件を満たせば1.5~13.5%の低金利になる

みずほ銀行カードローンは、銀行カードローンらしい2.0~14.0%という低金利が魅力的なローンです。

みずほ銀行で住宅ローンを契約中の方なら金利が1.5~13.5%に引き下げられるので、条件に当てはまる方は更にお得に利用できます。

みずほ銀行ATMだけでなく、ファミリーマート等に設置されたE.netでも手数料0円で利用できるのもメリットです。

| 金利(実質年率) | 2.0~14.0% |

| 融資限度額 | 800万円 |

| 融資スピード | 要問合せ |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

福岡銀行 カードローン|メガバンクに負けないサービスを誇る地方銀行ローン

融資限度額が1,000万円と大きい

福岡銀行のカードローンは来店なし・口座なしで申し込むことができ、その手続きもスマホで完結させられるローンです。

上限金利は14.5%と銀行カードローンとしては平均的ですが、融資限度額が最大1,000万円も設定できるメリットがあります。

限度額が100万円と比較的少額な「FFGローン」の2種類から選択できるため、自身に合ったローンを選択できるのも魅力です。

ただし、申込条件に居住地の制限があるので、事前に確認しておきましょう。

| 金利(実質年率) | 福岡銀行カードローン:3.0%~14.5% FFGカードローン:14.5% |

| 融資限度額 | 福岡銀行カードローン:1,000万円 FFGカードローン:100万円 |

| 融資スピード | 約1週間~10日程度 |

| WEB完結 | 〇 |

| 全国対応 | × |

| 来店不要 | 〇 |

横浜銀行 カードローン|借入限度額がメガバンク以上に大きい

一部を除いてATM利用手数料が0円

横浜銀行のカードローンは、横浜銀行の口座がなくても申込できるカードローンです。

借入限度額が1,000万円と大手消費者金融やメガバンクよりも高く、ATM利用手数料が(一部を除いて)0円で利用できる強みもあります。

リボ払いや他のローンをまとめる用途でも利用できるため、「いくつも返済があって管理しきれない」という方におすすめできます。

| 金利(実質年率) | 年1.5%~14.6%(変動金利) |

| 借入限度額 | 10~1,000万円 |

| 融資スピード | 最短即日 |

| WEB完結 | 〇 |

| 全国対応 | × |

| 来店不要 | 〇 |

詳細はこちら

プロミス|消費者金融としては低金利かつ振込もスピーディ

上限金利17.8%は大手消費者金融の中で最安

プロミスは上限金利が17.8%と、18.0%の上限設定が多いほかの消費者金融と比較すれば割安な設定になっています。

「消費者金融のなかで、少しでも返済利息を安くできるカードローンが良い」という希望を持っている方にはおすすめでしょう。

融資時間も最短3分※とほかの大手とより大幅に早く、振込も原則24時間最短10秒とスピーディです。

| 金利(実質年率) | 4.5~17.8% |

| 融資限度額 | 500万円 |

| 融資スピード | 最短3分※ |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

※お申込み時間や審査によりご希望に添えない場合がございます。

詳細はこちら

SMBCモビット|Tポイントを貯めたり、返済に利用したりできる

返済利息に応じたTポイントを貯めることができる

SMBCモビットのカードローンは、Tポイントサービスを利用することで返済利息に応じたTポイントが貯まります。

返済にもTポイントが使えるので、効率的に完済を目指すことができるでしょう。

申込方法は「カード申込」「WEB完結申込」の2種類があり、WEB完結を利用することで原則として職場への電話連絡なしで借り入れできるようになります。

| 金利(実質年率) | 3.0~18.0% |

| 融資限度額 | 800万円 |

| 融資スピード | 最短30分(本審査の結果が出るまでの時間) |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

詳細はこちら

レイク|無利息期間が長い

.png)

最長60日・5万円まで180日の長期の無利息期間がある

レイクは、初めてWEBから申し込んで借り入れする場合、契約翌日から60日間の利息が0円になるカードローンです。

または「5万円まで180日間の無利息※2」といずれかを選択できるため、自分に合った無利息期間を利用できます。

Webで最短25分融資にも対応し、審査スピードの面でもますます使い勝手が良くなっています。

| 金利(実質年率) | 4.5~18.0% |

| 融資限度額 | 500万円 |

| 融資スピード | Webで最短25分※1 |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

- ※注釈

-

※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2.Web以外の無人店舗やお電話で申込むと、お借入額全額30日間無利息またはお借入額5万円まで180日間無利息のどちらかになります。

≪60日・180日共通の注釈≫ ※2.初めてなら初回契約翌日から無利息 ※無利息期間経過後は通常金利適用。 ※30日間無利息、60日間無利息、180日間無利息の併用不可。 ※ご契約額が200万超の方は30日無利息のみになります。

≪60日間無利息の注釈≫※初めてWebで申込いただき、ご契約額が1~200万円の方。 ※Web以外で申込された方は60日間無利息を選べません。

≪180日間無利息の注釈≫ ※契約額1万円~200万円まで

≪30日間無利息の注釈≫※契約額1万円~500万円まで ※Web申込でも契約額200万円を超えた場合30日間無利息 ※Web以外(自動契約機や電話)で申し込んだ場合は30日間無利息を選択できる

≪貸付条件≫貸金業者の商号:新生フィナンシャル株式会社関東財務局番号・登録番号:関東財務局長(10) 第01024号協会員番号:日本貸金業協会会員第000003号貸付利率:(年率)4.5%~18.0%※貸付利率はご契約額およびご利用残高に応じて異なります。返済方式:残高スライドリボルビング方式・元利定額リボルビング方式返済期間・返済回数:最長5年・最大60回※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。遅延損害金(年率):20.0% 担保の有無:不要

詳細はこちら

アイフル|最長14年6ヶ月の返済期間を設定できる

返済期間・返済回数が長いので余裕のある返済ができる

アイフルはアコムやプロミスに並ぶ知名度を誇るカードローンであり、返済期間・返済回数が多いのが特長です。

借入直後最長14年6ヶ月の返済期間(1~151回の返済回数)がある※3ので、毎月の返済額を小さくすることが可能になります。

初回の利用で100万円以上の借り入れであれば「ファーストプレミアム・カードローン」を使うこともでき、WEB申込で9.5%の上限金利で利用できます。

条件を満たせば銀行カードローンよりも安く借り入れできるため、「アイフルの利用が初めてで100万円以上を借りたい」と考えている人なら有力な選択肢になるでしょう。

| 金利(実質年率) | 3.0~18.0% |

| 融資限度額 | 1万円~800万円※1 |

| 融資スピード | 最短20分※2 |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

※1 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※2 お申込の状況によってはご希望にそえない場合がございます。

※3 500万円を年12.0%(実質年率)で借りた場合

※公式HPで貸付条件の詳細をご確認いただけます

アコム|三菱UFJフィナンシャルグループ傘下のカードローン

申込から借り入れまで最短2ステップで完了

アコムは、三菱UFJフィナンシャルグループに属する消費者金融です。

最短30分のスピード審査が可能で、さらに借り入れまで最短2ステップと大変スピーディに完了します。

消費者金融としては珍しくマスターカードのライセンスを取得しており、カードローンとクレジットカードの機能がセットになったACマスターカードを利用することも可能です。

24時間対応のフリーコールもあるため、利用に不安な点があればいつでも相談できます。

| 金利(実質年率) | 3.0~18.0% |

| 融資限度額 | 800万円 |

| 融資スピード | 最短30分 |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

dスマホローン|d払いと相性がいい

ドコモユーザーでなくても利用できる。ドコモユーザーなら特典を受けられる

dスマホローンは、NTTドコモが提供するスマホ完結型のローンです。

ドコモの回線がない人でも申し込むことができますが、ドコモの回線やその他対象サービスの契約・利用で金利が引き下げられる特典があります。

d払い残高への借り入れなら1,000円から可能で、「ほんの少しだけ借りたい」というニーズも満たしています。

d払い残高に借り入れすればその場ですぐにd払いで使えるので、わざわざATMから現金を引き出す必要もありません。

| 金利(実質年率) | 3.9~17.9% |

| 融資限度額 | 300万円 |

| 融資スピード | 最短即日 |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

JCB カードローン FAITH|国際ブランドが発行するカードローン

銀行カードローンよりも低い上限金利

JCBカードローンFAITHは、クレジットカードの国際ブランドJCBが提供するカードローンです。

年利が最大で12.5%と、メガバンクや有名地方銀行カードローンよりも低い設定になっています。

借換えやおまとめにも利用できるため、高金利で複数のローンを借りている人にとっても選択肢になるでしょう。

最短即日で審査が完了するスピードも魅力的で、カード受け取り前に借り入れも可能です。

| 金利(実質年率) | 4.4~12.5% |

| 融資限度額 | 500万円 |

| 融資スピード | 最短1週間程度 |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

セブン銀行 ローンサービス|カードが届く前の借り入れも可能

専用アプリ利用でカードが届く前に借入できる

セブン銀行のローンサービスは、申込から契約までアプリだけで完結できるローンです。

アプリ「Myセブン銀行」を利用するとカードが手元に届く前に借入ができ、周囲にバレるリスクも抑えることができます。

セブン銀行のサービスだけあって、全国のセブン銀行ATMを無料で利用できるのもメリットです。

| 金利(実質年率) | 12.0~15.0% |

| 融資限度額 | 300万円 |

| 融資スピード | 最短2日 |

| WEB完結 | 〇 |

| 全国対応 | 〇 |

| 来店不要 | 〇 |

カードローンとは|個人向けの融資サービスのこと

銀行や貸金業者が、個人向けに提供している貸金サービスのこと

銀行ではカードローン以外にフリーローンや目的別ローンといった商品を提供していますが、カードローンは来店不要で契約できるという点がまず違います。

また、以下のような特徴もあるので併せて覚えておきましょう。

| ローンの種類 | 複数回の借り入れ | 利用目的 |

|---|---|---|

| カードローン | 利用限度額の範囲内で何度でも可能 | 自由 |

| フリーローン | 不可 | 自由 ※借入時に用途の申告を求められることも |

| 目的別ローン(マイカーローン等) | 不可 | 目的別ローンごとに決まっている |

使い道は原則として制限されない

カードローンの特徴として、使い道に制限がないという点があります。

使途が自由という点ではフリーローンも同様ですが、こちらは借り入れの際に利用目的を尋ねられることもあります。

カードローンの場合、利用限度額の範囲内で自由に利用できますが、その都度目的を聞かれるということはありません。

借りたお金の自由度が高いという点では、カードローンが有利です。

ただ、ほとんどのカードローンで「ギャンブルへの使用」「事業性資金への利用」が制限されているなど、何もかも自由ということはありません。

禁止事項について利用することがバレると審査落ちになりますので、「どの利用使途がNGか」は事前に確認しておくようにしましょう。

利用限度額の範囲内で自由に利用できる

カードローンの契約をする際、審査の結果に応じて決められた利用限度額が設定されます。

利用限度額の範囲内で何度でも借り入れできるので、「少額を好きなタイミングで何度も借りたい」という希望を持っている方にとって有利です。

利用限度額がゼロになると新たに借り入れすることはできませんが、返済した元金の分だけ利用限度額が復活してまた利用できるようになります。

利用限度額は消費者金融で300~800万円、銀行では最大1,000万円程度まで上限があるので、審査結果次第では大きな金額を借りることもできます。

ただ、誰でも上限の800~1,000万円まで借りられると決まったわけではありません。

例えば消費者金融の場合、総量規制ルールに従った金額までしか設定できません。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)

引用元:日本貸金業協会|1 お借入れは年収の3分の1までです

たとえば年収300万円の人の場合、上限800万円のアコムを利用したとしても、自分に設定される限度額は最大でも100万円です。

カードローンとクレジットカードのキャッシングとの違いは?

カードローンと似たサービスに「クレジットカードのキャッシング枠」があります。

キャッシング枠はクレジットカードに付帯されたサービスです。

- 枠の限度額の範囲内で自由に借り入れできる

- キャッシング枠が設定されていれば即日借り入れが可能

このような点はカードローンと共通しています。

ただ、何もかも同じというわけではなく、相違点もあります。

- 金利と利用限度額

- クレジットカード機能の有無

また、クレジットカードのキャッシングに関しては、海外のATMからでも借り入れできる、というメリットもあります。

カードローンとクレジットカードのキャッシング枠の最大の違いは金利と利用限度額です。

| 金利 | 利用限度額 | |

|---|---|---|

| カードローン | 3.0~18.0% | 10~800万円程度 |

| キャッシング枠 | 15.0~18.0%程度 | 50~100万円程度 |

キャッシング枠の場合、利用限度額は最大でも100万円程度です。

一方のカードローンは(年収次第ですが)最大で800万円程度の利用限度額を設定することもできます。

金利は利用限度額が大きいほど低くなる特性もあるので、キャッシング枠の下限金利は15.0%程度とカードローンより高い設定です。

クレジットカードのキャッシング枠は、文字通りクレジットカードに付帯された機能です。

クレジットカードのメイン機能であるショッピングでの立て替え払いができつつ、現金がほしい時はキャッシング枠を利用することができます。

2つの機能が1つになることで、財布がスッキリするメリットもあります。

消費者金融と銀行カードローンの違い

カードローンの提供元は、大きく分けると以下の2種類があります。

- 銀行カードローン

- 消費者金融カードローン

提供元によってメリットもデメリットも異なるので、申し込む前に確認しておきましょう。

上限金利と下限金利について、おおまかに以下の設定になっています。

| 消費者金融カードローン | 3.0~18.0%程度 |

| 銀行カードローン | 1.5~14.5%程度 |

基本的に、上限金利も下限金利も消費者金融より銀行が低めです。

融資のスピードに関しては、消費者金融の方が早い傾向にあります。ほとんどの消費者金融では最短即日の融資が可能ですが、銀行カードローンで即日融資可能な銀行はまだ少なく、多くが翌営業日以降融資です。

銀行では申し込みを受けた人が反社会的勢力の人間でないかといった情報を警察庁のデータベースにアクセスして確認する義務があり、審査が慎重に行われます。

このことから一時期銀行カードローンは、即日融資ができない状態にありましたが、現在はデータベース照会時間の短縮により即日融資できる銀行が増えてきました。

即日で融資を受けるなら、消費者金融が選択肢になるでしょう。

単純な金利設定に関しては、上限金利も下限金利も銀行カードローンの方が低いとお伝えしました。

ただ、消費者金融は初回の利用に限って「無利息期間」が設定される場合があり、その期間内に完済すれば利息はかかりません。

無利息期間を超える長期の借り入れをしたいかどうかで、申し込む業者も変わってくるでしょう。

消費者金融によっては、無利息期間に以下のような違いがあるので、比較したうえで申し込む消費者金融を決めましょう。

| 無利息期間のスタート | ・初回契約の翌日から ・初回出金日の翌日から |

| 無利息期間の日数 | ・30日(大多数) ・60日 ・借入5万円まで180日など |

カードローン・フリーローンの違い

利用使途が自由なローンとしてはカードローン以外に銀行のフリーローンもあります。

カードローンは消費者金融なら即日融資ができる、フリーローンは銀行が提供しているので即日融資ができないというのが違いの1つです。

それ以外にも、以下のような違いもあるので把握しておきましょう。

カードローンは、契約時に設定される利用限度額の範囲内であれば、「いつ」「どれだけ」借りても自由です。返済すれば利用限度額が復活するため、また借りられるようになります。

一方のフリーローンの場合、そのような機能はありません。借りたい金額については、初回の借入で全額が入金され、あとは返済するのみです。

利便性という意味ではカードローンに軍配があがります。ただし、フリーローンは確実に借り入れ残高が減少するので、返済不能に陥ることなく計画的に返済できるのがメリットです。

大きな金額を一度だけ借りたい人であれば、フリーローンも選択肢になるでしょう。

申し込んでから審査が終了するまでのスピードに関しては、カードローンに軍配が上がることが多いです。

フリーローンは銀行で提供されており、即日融資ができません。

一方の消費者金融は最短即日融資も可能であり、急いでいるならこちらの方がおすすめです。

また、2回目の借入の際に審査が必要か否かも異なります。フリーローンで借りられるのは1回きりであり、再び借りたいと思う場合は再申し込みと再審査が必要です。

カードローンは利用限度額の範囲内で何度でも借入可能であり、最初に審査を通過すればあとは再審査の必要はありません。

金利は、同じ銀行だとしても、カードローンよりもフリーローンの方が低めに設定されている傾向にあります。

カードローンは「利用限度額まで何度でも借りられる」「用途の申告をせずに(ほぼ)自由に借入できる」といったメリットがある分、金利は高めなのがデメリットです。

金利の低さにこだわるならフリーローンの方がおすすめできます。

また、「1回で全額を借入する」「金利が低い」という特性から、カードローンの借り換えや、おまとめに利用することも可能です。

ランキング外の商品もおすすめ!自身に合ったカードローンの選び方

冒頭でおすすめできる消費者金融カードローンをいくつか紹介しましたが、ランキングから漏れた商品のなかにも、魅力的な商品は数多くあります。

ただ、そうなると「どれが自分に合うかイマイチ分からない」という新たな悩みも発生しそうですよね。

そこで、数ある中から自身にピッタリのカードローンの選び方・ポイントを紹介します。

返済総額を抑えるなら低金利な銀行カードローンがおすすめ

返済総額をできるだけ抑えるなら、消費者金融よりも銀行カードローンがおすすめです。

消費者金融の場合、利息制限法で上限金利が決まっています。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10~100万円未満 | 年18% |

| 100万円以上 | 年15% |

消費者金融は上限金利を破らないギリギリのラインで設定していることが大半です。

- 大手消費者金融の上限金利:18.0%程度

- 中小消費者金融の上限金利:18.0~20.0%程度

一方の銀行カードローンの場合、最大金利が15.0%以下に抑えられているケースが多く、はじめて借りる人でも消費者金融より返済総額を安く抑えられる場合があります。

| みずほ銀行カードローン | 年14.0% |

| 三井住友銀行カードローン | 年14.5% |

| イオン銀行カードローン | 年13.8% |

| 楽天銀行カードローン | 年14.5% |

| ソニー銀行カードローン | 年13.8% |

消費者金融は初回の借入に限って無利息期間が設定されることがあり、無利息期間込みなら銀行よりも利息を抑えられるケースがあります。

ただ、2回目以降はほとんどの場合で無利息期間は適用できません。

借入希望額と利用限度額がマッチしているか

借入を希望する金額よりも、余裕のある利用限度額の設定になっているかは事前に確認しておきましょう。

特に中小消費者金融で多いのですが、利用限度額の最大額が50万円~100万円しかない業者もあります。

100万円の融資を受けたいのに、最大でも50万円しか借りられないのであれば、せっかく消費者金融に申し込む意味が薄くなってしまいます。

ただ、利用限度額が800万円~1,000万円まで設定できるカードローンだとしても、それだけ多くの利用限度額が設定されるとは限りません。

初回の場合は貸金業者の信用を得られていない状態のため、借入できる金額は少額に設定される傾向にあります。

消費者金融には在籍確認の電話連絡なしの商品も多い

カードローンの審査では、「申告した職場に本当に在籍しているか」をチェックする在籍確認が行われます。

在籍確認の方法は、「会社への電話連絡」が一般的です。

- 個人名で電話がかかってくる

※銀行カードローンの場合は、銀行名を名乗る銀行もある - 本人不在でも在籍している事実が分かればすぐに完了する

このような特性から、在籍確認の電話連絡があっても、それだけで周囲にバレることはほぼありません。

ただ、「万が一にでも周囲に知られるのは困る」と悩んでいる人もいるでしょう。

職場への電話連絡を回避したいのであれば、一部の消費者金融が選択肢に入ります。

- アイフル

- SMBCモビット(WEB完結申込を選択した場合)

- レイク

書類への在籍確認なら、職場に電話がかかることがありません。

職場バレを絶対に防ぎたい方はもちろん、会社が休みで電話連絡がすぐにできない方にもおすすめです。

プライバシーを遵守するなら家族バレを防ぐ仕組みのカードローンが良い

消費者金融や銀行のカードローンに申し込む際は、自身の自宅に郵送物が届くか否かを確実にチェックすることをおすすめします。

家族に内緒でカードローンに申し込んだ場合、郵送物が届いて誰かが封を開けてしまうとバレてしまいます。

家族バレを防ぐなら、スマホアプリやWEB完結の仕組みがある消費者金融・銀行がおすすめです。

アプリやWEB完結では手続きが完了したあとにローンカードや郵送物が自宅に届かない設定にできるため、家族やパートナーに借入がバレるリスクがありません。

アプリやWEB完結は全て無料ですから、郵送物を回避したい方は積極的に利用しましょう。

男性担当者に相談するのがイヤな女性はレディースローンの選択肢も

男性の担当者と話をするのを避けたい女性は、レディースローンの選択肢もあります。

- パートやアルバイト、派遣社員の女性をターゲットにしている

- 女性オペレーターにつながる専用ダイヤルを利用できる

ローン商品としての内容は、通常のカードローンと変わりません。

最大の特徴は「女性オペレーターにつながる専用ダイヤル」を利用できることなので、電話で同性の担当者に不明点を聞いてみたい場合には選択肢になるでしょう。

融資を受ける可能性を高めたい人が知っておきたい審査通過のコツ

融資を受ける確率を高めるなら、審査通過率(成約率)が高い消費者金融を狙う方法があります。

| 2022年7月 | 2022年8月 | 2022年9月 | |

|---|---|---|---|

| アコム※1 | 35.9% | 38.8% | 39.6% |

| プロミス※2 | 35.1% | 39.0% | 40.9% |

| アイフル※3 | 37.9% | 41.1% | 40.0% |

上記の3社で比べてみると、2022年7月から9月の期間だけでも審査通過率は一定ではないことがわかり、今の確率が高くても自分が申し込む際に審査を通過するとは限りません。

また、審査通過率が高いとしても50%を下回っており、何も対策せずに申し込めば審査落ちになる可能性があります。

自身の返済能力やクレジットヒストリーが魅力的なものになれば、どの消費者金融でも審査を通過できる可能性があります。

ここからは、審査通過率を少しでも上げるためのポイントを紹介するので、「絶対に審査を通過したい!」とお考えの方はぜひ参考にしてみて下さい。

カードローン審査でのチェックポイント

カードローンの審査を通過する可能性を高めるなら、事前に対策をしておいた方が良いでしょう。

審査の中身を知れば、審査通過のための対策ができるようになります。

具体的な審査基準については公表されていませんが、「何をチェックされるのか」については、分かっていることも多くあります。

ここでは、すでに分かっている範囲で、「カードローンの審査でチェックされるポイント」について見ていきましょう。

| 審査される代表的な項目 | おおまかな内容 |

|---|---|

| 返済能力 | 申告した年収などから、借りたお金を間違いなく返済できるかをチェック |

| 信用情報 | 過去の金融商品の利用履歴から、返済の延滞や強制解約などトラブルになったことはないかをチェック |

| 属性情報 | 雇用形態や家族構成など、申込時に申告した本人にまつわる情報をチェック |

返済能力は文字通り、毎月の返済を間違いなく続けて完済できるかをチェックする項目です。

重要になるのは年収です。毎月の収入のなかから返済に充てるだけの収入があるかどうか確認されます。

信用情報は、カードローンやクレジットカードなどの契約・借り入れ・返済などの客観的な取引事実を記した情報のことです。

過去の返済トラブル(延滞や強制解約、自己破産など)も記録されているため、このようなトラブルを起こした経験があると審査では悪影響に繋がります。

属性情報は、申込時にフォームに入力する本人情報のことです。

年齢・職業・勤続年数・雇用形態・持ち家の有無・家族構成など、さまざまな観点から審査基準に照らしてチェックが行われます。

他社借り入れは完済もしくは少しでも減らしておく

すでに他社で借り入れしている方の場合、できるかぎり返済を進めておくことで審査通過の可能性が高まります。

金融機関や貸金業者が審査の際にチェックする信用情報には借り入れの現状や返済の進み具合が記載されており、借入金額が多く残っているほど審査では不利です。

新たに借り入れすることで返済負担率が増え、延滞のリスクが大きくなると考えられるため

こつこつと返済を進めたり、余裕がある時に一気に返済を進めたりした記録が残っている場合、「実直に返済していること」「返済負担率が下がっていること」によって、審査に好影響を与える場合があります。

複数社ではなく1社に絞り込んで申し込みを行う

カードローンの審査を通過するなら、申込先を1社に絞り込むのが鉄則です。

「それだけお金に困窮しているのか」と判断されて審査落ちになる可能性が高まるから

カードローンに申し込んだ情報は信用情報期間に記録され、半年のあいだは残り続けます。

金融機関・貸金業者が信用情報にアクセスすることで、他社に申し込んだ事実はバレてしまうでしょう。

他の会社で審査落ちしたことも記録されるので、そうなると審査担当者に「他社で落ちているのは返済能力が低いからでは?」と疑われることになるかもしれません。

審査落ち後の再申込は、申込情報が信用情報から破棄される6ヶ月後以降に申し込むのがいいでしょう。

借入希望額を50万円以下に抑えることで審査がスピーディになる

審査通過の可能性を高めたい方や、少しでも早く審査を通過したい方は、希望する借入限度額を50万円以下にするのが良いでしょう。

収入証明書類の提出を求められないため

1社での借入額が50万円を超える場合、以下のような収入証明書の提出が求められます。

- 源泉徴収票(前年分)

- 給与明細書(直近2ヶ月分)

- 確定申告書・青色申告書住民税決定通知書

- 納税通知書所得証明書年金証書

- 年金通知書 など

50万円以上の希望額にすると、これらの書類を準備する時間はもちろん、審査担当者がチェックする時間が加わってしまいます。

また、1社での希望借入額が50万円以下でも、他社ですでに借りている人は他社との合計で100万円を超えないように注意してください。

すでに借りている金額と希望額の合計が100万円を超える場合も、収入証明書類を提出する決まりです。

まとめ

カードローンは利用限度額までなら何度でも借入できるという、ほかのローンにはないメリットがあります。

銀行カードローンなら更に「消費者金融より金利が低い」「利用限度額が大きめ」、消費者金融なら「最短即日で融資OK」「無利息期間などの独自サービスがある」といった特徴があります。

フリーローンやクレジットカードのキャッシング枠との違いも把握しつつ、自身にぴったりのカードローンを探してみて下さい。