他社借入はどこまで?複数あっても借りれるカードローンはどれ?真相を徹底解説

他社借入がある場合に、お金を借りることができるカードローンを知りたいという方は多いでしょう。

ただ、さまざまな情報を調べても、どれが本当に正しいものなのか、柔軟に借りれるカードローンはどこなのか、よく分からないという方は少なくないはずです。

そこでここでは、

- 他社借入があっても借りれるカードローン

- 他社借入が複数あっても借りれるカードローン

をご紹介し、徹底解説していきます。

さらにこの記事では、他社借入が複数、借入総額が大きい方のために、さまざまな情報を詳しく解説しています。

しっかりと記事を読んで、借金返済に適したカードローンや方法を見つけだしてください。

他社借入があっても借りれるカードローンはどれ?

他社借入があってもお金を借りるには、スムーズに対応・審査してくれる消費者金融を選ぶことが大切です。

ここでは、人気のある下記の消費者金融について紹介します。

- プロミス

- アイフル

他社借入が年収の3分の1を超えていない状況であれば、まずこの2社に申し込んでみることを検討してみましょう。

では、どのような特徴がある消費者金融なのか、詳しくご紹介しましょう。

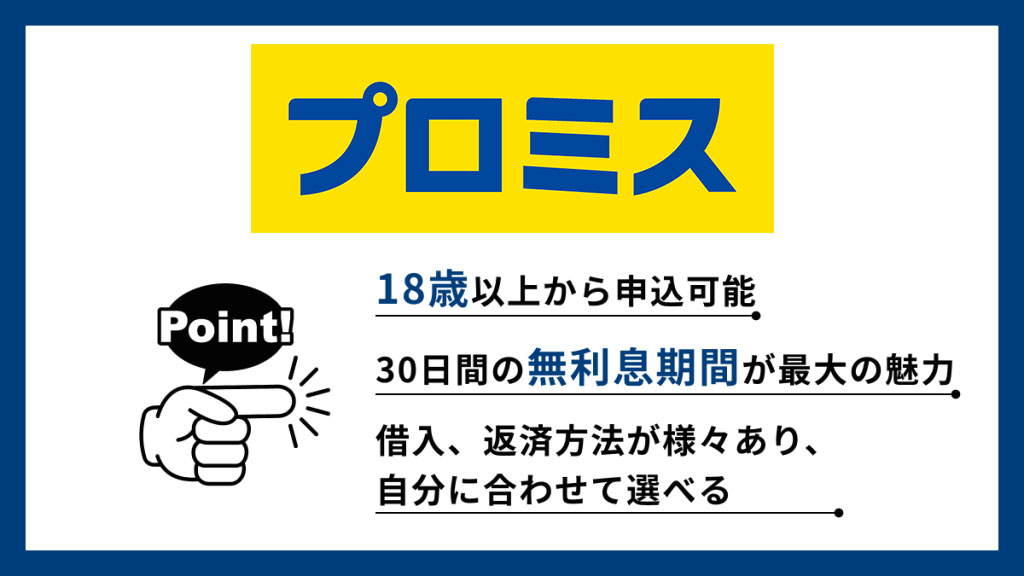

プロミス|他社借入、借入総額100万円超でもスムーズに対応

| 実質年率 | 4.5~17.8% |

| 利用限度額 | 500万円まで |

| 無利息期間 | 初回はご利用の翌日から30日間 |

| 審査時間 | 最短3分※1 |

| 融資時間 | 最短3分※1 |

| 在籍確認 | 原則電話による在籍確認なし |

| 年齢基準 | 18歳~74歳※2 |

※1.お申込み時間や審査によりご希望に添えない場合がございます。

※2.お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※2.高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※2.収入が年金のみの方はお申込いただけません。

- 最短3分※で審査完了し、融資可能

- 他社借入※2が複数、借入総額100万円を超えていても対応

- LINE公式アカウントとの連携で借入可能な額や審査状況など問い合わせ可能

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは創業60年の老舗中の老舗消費者金融です。

顧客満足度が高く、対応がスムーズなうえに、とても手軽性なポイント兼ね備えています。

まず、融資可能かどうかの自己診断については、3項目を入力するだけの1秒で簡易チェックできます。

さらには審査は最短で3分※というスピード、審査を終えればスマホやパソコンから振込依頼するだけで原則24時間最短10秒で振り込まれる瞬フリが注目されています。

※お申込み時間や審査によりご希望に添えない場合がございます。

瞬フリは24時間364日利用できるので、いったん手続きを終えておくと、とても便利に利用できるようになります。

また、他社借入があっても、さらには借入総額が100万円を超えている場合でも、スムーズに審査してくれる点にあります。

そのため、他社借入によって不安に感じている方であれば、まず申込みをしてみるといいでしょう。

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

上記でもお伝えした通り、プロミスでは他社借入※2があっても審査対象になり、さらには借入総額が100万円を超えていても、スムーズに対応する点が特徴です。

その理由として、独自に審査基準を設けているからです。

他社借入がない方や借入額が50万円以下の方であれば、AIを活用したスピーディーな審査が行われることになり、スムーズに融資を受けることができます。

ただ、他社借入がある方や借入総額が100万円を超える方については、源泉徴収票や確定申告書、給与明細書など収入証明書の提出によって、人の手で審査されることになります。

そのため、他社借入※2があるといって諦めていた方でも、融資を受けられたというケースも多いのです。

アイフル|他社借入があっても柔軟な審査

| 実質年率 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円※ |

| 無利息期間 | 最大30日間(はじめての方) |

| 審査時間 | 最短20分※ |

| 融資時間 | 最短20分※ |

| 在籍確認 | 原則なし |

| 年齢基準 | 20歳~69歳 |

※申込の曜日や時間帯によって、翌日以降の取り扱いとなる場合があります。お申込の状況によってはご希望にそえない場合があります。

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※公式HPで貸付条件の詳細をご確認いただけます

- 創業50年を超えた歴史ある消費者金融で安心

- 独自の基準で審査

- Web申し込みであれば最短20分で融資が可能

- 申し込みの際に自宅や勤務先への連絡はなし

アイフルは大手消費者金融のひとつで、創業は1967年、すでに創業は50年を超えており、知名度も高いために安心して利用できるのではないでしょうか。

アイフルは他社とは違うノウハウによる審査が可能です。申し込み方法は多彩なものが用意されており、パソコンやスマホからのWeb申し込みであれば24時間365日いつでもOKで、最短20分で融資も可能です。

しかも、無人契約店舗であれば、端末に入力するなどの操作は不要で、端末に付いている電話からオペレーターとのやり取りだけで手続き可能で、その場でカードを受け取れます。

さらには、申し込み時の在籍確認として、自宅や勤務先への連絡は原則なしで、仮に必要になった場合でも同意せずに連絡することはありません。

他社借入があって、アイフルの利用を検討している場合、まずアイフルの公式サイトが提供している1秒診断を利用してみましょう。

3点の質問に答えるだけで、借入できる可能性が表示されます。

- 年齢(20歳~69歳の方が対象)

- 年収

- 他社借入金額

- クレジットカードでのショッピング枠(リボ払い含む)

- 住宅ローン

- 自動車ローン

1秒診断は、あくまでアイフルのAIが診断しているもので、審査に直結しているものではありませんので、嘘を記入せず、借りれるかどうか目安を知っておくといいでしょう。

他社借入100万円

で入力すると・・・

年収の3分の1に達していないので

「ご融資可能と思われます」

と表示されました。

他社借入150万円

で入力すると・・・

年収の3分の1に達した金額にしてみると

「ご入力いただいた情報だけではお借入れ可否を判断できませんでした」

となりました。

年収3分の1に達しているからと言って、融資が不可になるのではなく、融資可能か本審査で回答するということですので、微妙な方では審査を受けてみるといいですね。

他社借入が複数あっても借りれるカードローンはどれ?

他社借入がある場合に、借入件数が多くなってくると、消費者金融によっては審査に通過しないケースが多くなります。

しかし、借入件数を一本化して返済額を少なくすることで借入ができる方法として、おまとめローンが用意されています。

ここでは、より有利なおまとめローンとして注目されている

- アイフル おまとめMAX・かりかえMAX

- プロミス おまとめローン

- SMBCモビット おまとめローン

の3点をご紹介します。

他社借入が多くて諦めている方であれば、まずは借入先を一本化して、さらには返済を少なくしてスリムにしてみることを考えてはいかがでしょう。

では、どのような特徴があるローン商品なのか、詳しくご紹介しましょう。

アイフル おまとめMAX・かりかえMAX|おまとめローンがWEBで完結

| 実質年率 | 3.0~17.5% |

| 利用限度額 | 1万円~800万円 |

| 返済期間 | 最長10年(120回) |

| 担保・連帯保証人 | 不要 |

| 貸付対象者 | 定期的な収入と返済能力を有する |

| 年齢基準 | 20歳~ |

※公式HPで貸付条件の詳細をご確認いただけます

- 上限金利が17.5%でまとめられ月々の返済が軽くなる

- 銀行ローンやクレジットカードのリボ払い、その他貸金業者もまとめられる

- WEBから申し込み~融資まで完結

金利は最大で17.5%となっており、他社借入がある方にとっては、金利負担が少なくなることがおわかりになるのではないでしょうか。

金利負担が軽くなるということは、月々支払いが少なくなるということで、しかも支払先が一本化されますので、とても優れた商品であると言えるのではないでしょうか。

しかも、一本化は消費者金融だけではなく、銀行カードローンやクレジットカードの支払い・リボ払い、その他の貸金業者の借金もまとめられますので、とても利便性が良いのです。

さらには、申し込みから融資までWEBで完結させることもできますから、誰にも知られずに手続きできるのです。

もちろん、一般の個人融資と同様に、在籍確認で自宅や職場に連絡することは原則的になく、必要な場合にも断りなく勝手に連絡するようなことはありません。

利用の流れはとてもスムーズで、スマホやパソコンを利用してWEBで申込みを行い、融資まで完結させることも可能です。

かりかえMAXを利用する場合には、まずは必要書類を用意したうえで、手続きを行うようにします。

融資が完了すれば、借入先の他社に返済することになり、今後はアイフルに対して1ヶ月に一度の返済を行うことになります。

はじめての利用であるかりかえMAXの場合には、顔写真付きの本人確認書類として、

- 運転免許証

- パスポート(※所持人記入欄があるもの)

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

- 公的証明書類(氏名・住所・生年月日あり)

- 個人番号カード(表のみ)

のいずれかが必要になります。

もし、顔写真付きの本人確認書類をお持ちでない場合では以下のうち

- 健康保険証

- 年金手帳

- 母子健康手帳

- 戸籍謄本(抄本)

- 住民票

- 住民票記載事項証明書 など

- ①から2点

- ①②から1点ずつ

- ②から1点とアイフルから簡易書留送付

のいずれかの方法によって本人確認が可能になります。

プロミス おまとめローン|年収3分の1を超える借入にもスムーズに対応

| 実質年率 | 6.3%~17.8% |

| 利用限度額 | 300万円まで |

| 返済期間 | 最長10年(120回) |

| 担保・連帯保証人 | 不要 |

| 貸付対象者 | 定期的な収入と返済能力を有する方 ※主婦、学生、パート、アルバイトでも可能 |

| 年齢基準 | 20歳~65歳以下 |

- 他社借入を一本化でき返済は月1回のみ

- 他社からの借入総額が年収の3分の1を超えていてもスムーズに対応

- 毎月の返済額・金利負担が軽減できる

プロミスのおまとめローンは、他社借入の件数が多く、借入総額が総量規制の対象となる年収の3分の1を超えている方に対してもスムーズに対応しているローンです。

他社借入が複数あってもプロミスからすべて返済されることになり、借入先を一本化でき、さらには金利負担が軽くなるため、支払い負担も軽減できるメリットがあります。

しかも、総量規制外になっていますので、仮に年収450万円の方が、他社借入で150万円を超える借入総額になっていたとしても利用可能なのです。

うまく活用して、まずはうまく返済額を減らしてみるといいでしょう。

プロミスおまとめローンの公式サイトには、返済シミュレーションが掲載されていますので、ご紹介しましょう。

残高総額200万円

すべて金利18.0%

借入期間5年

A社:700,000円→毎月返済額17,775円

B社:800,000円→毎月返済額20,314円

C社:500,000円→毎月返済額12,696円

毎月返済額:50,785円

返済総額:3,047,133円

残高総額200万円

金利15.0%

借入期間5年

2,000,000円→毎月返済額48,000円

毎月返済額:48,000円

返済総額:2,842,747円

3社から借入した場合に比べて毎月返済額は約2,700円・返済総額は約20万円軽減され、かなり負担が少なくなることがお分かりになるのではないでしょうか。

プロミスではおまとめローンの審査に通るための情報を、かなり詳細に公開していますのでご紹介しましょう。

- 他社のおまとめローンを同時に申し込まない

- 借入残高を正しく申告する

- 申込前に借入件数をできるだけ減らしておく

といったポイントが示されています。

短期間のうちに複数のおまとめローンを申し込んだ場合、信用情報に履歴として残ってしまい、返済能力がないと判断されてしまう可能性があります。

そのため、「どこかで借りれれば」と数を打つようなことはやめておきましょう。

申し込みの際に借入残高を正確に申告しておくことも重要で、偽って申し込んだ場合には、もちろん信用情報の照会でバレて信用を失ってしまい、さらに不利な状況になってしまうのです。

借入件数が多い場合には、1社だけでも完済しておけば、審査に有利に働きますので、できる限り減らしておく努力をしておきましょう。

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです

SMBCモビット おまとめローン|会員におすすめのおまとめローン

| 実質年率 | 3.0~18.0% |

| 利用限度額 | 500万円 |

| 返済期間 | 最長13年4ヶ月(160回) |

| 担保・連帯保証人 | 不要 |

| 貸付対象者 | 定期的な収入と返済能力を有する方 ※アルバイト、パート、自営業の方も利用可能 |

| 年齢基準 | 20歳~65歳 |

- 返済期間は最長で13年4ヶ月までで緩やかに返済が可能

- すでにSMBCモビットに入会している方が対象

- 申し込みは電話で契約はWEBで完結

おまとめローンの特徴である、返済額や金利負担の軽減、他社借入の一本化はもちろんのこと、最長13年4ヶ月まで返済可能であり、緩やかに返済に取り組むことができます。

すでにSMBCモビットに入会している方が対象になりますので、SMBCモビットを利用している方であればスムーズに手続きが可能となります。

電話連絡で申し込み手続きを行いますが、審査結果は電話やSMSで連絡があります。

審査に通過すれば、契約手続きはスマホで会員専用サービス「Myモビ」を活用して行い、すぐに借入することが可能になります。

SMBCモビットのおまとめローン公式サイトには、おまとめイメージとして、返済シミュレーションが紹介されています。

残高総額120万円

金利17~18%

返済回数36~56回

A社:300,000円(金利18.0%、返済回数36回)→毎月返済額11,000円

B社:400,000円(金利18.0%、返済回数47回)→毎月返済額12,000円

C社:500,000円(金利17.0%、返済回数56回)→毎月返済額13,000円

毎月返済額:36,000円

年間返済額:432,000円

残高総額120万円

金利14.0%

返済回数55回

1,200,000円→毎月返済額30,000円

毎月返済額:30,000円

年間返済額:360,000円

3社から借入した場合に比べて毎月返済額は6,000円・年間で72,000円も負担軽減となります。

SMBCモビットのおまとめローンにおいては、電話で申し込みを行いますが、その際に他社からの借入状況が分かるものを用意しておくようにしましょう。

確認される内容は、元本や金利、毎月の返済額、振込返済先口座で、必要に応じて他社借入の残高などが分かる書類の提出を求められる可能性もあります。

さらに必要書類として、

- 源泉徴収票の写し

- 税額通知書の写し

- 所得証明書の写し

- 確定申告書の写し

- 給与明細書の写し

といったものが求められることになります。

詳細はこちら

他社借入はどこまでならカードローンで借りれる?

他社借入がある状態でのカードローンの利用は、都市伝説も含め、さまざまな意見をネット上で確認できます。

そのため、どれが本当なのか知りたい方も多いのではないでしょうか。

そこでここでは、他社借入はどこまで審査に影響するのか、お金を借りることはできないのか、調査結果を踏まえてご紹介いたします。

ぜひじっくりと記事を読んでみて、うまくお金が借りれるように工夫してみましょう。

年収の3分の1までの借入なら審査可能

カードローンは他社からいくらまで借りれるのでしょうか?

カードローンの借入可能額は、一般的には年収の3分の1までが審査可能となっており、その金額までであれば審査に通過する可能性があります。

なぜ年収の3分の1であるかというと総量規制と呼ばれるもので、それ以上の借り入れは将来的に経済的困難に繋がることから規制を設けているのです。

この規制は人々が借金で過度の負担を強いられることなく、無理なく返済できるようにすることを目的としていることから、借入の基本として認識しておく必要があります。

この上限は、カードローンやキャッシングなどが適用されますが、銀行系ローンである住宅ローンやマイカーローン、教育ローンなど、あるいは奨学金制度、公的融資制度など含まれないものも存在します。

そのため、まずは総量規制にかかる自分の借入状況を把握しておくことが重要と言えるでしょう。

自分の借入状況は信用情報で確認しておこう

カードローン会社など他社からお金を借りる場合、借りれる金額の上限が決まっています。

この上限額は借入限度額と呼ばれ、貸金業者がお客様の信用度や返済能力など、いくつかの要素に基づいて決定しています。

では、どのように信用度や返済能力を決定しているのかというと、信用情報機関が提供している信用情報です。

自分の信用情報を確認することは、自分の借り入れ状況を知るうえでとても重要です。

特にカードローンを利用する場合は、信用調査機関とは何か、どのような仕組みになっているかを理解しておくようにしましょう。

他社借入は何件までなら審査に通る?4件以上は?

他社借入があるからと言って審査に通らないことはないのですが、借入件数が多すぎる場合には審査に通ることは難しくなってしまいます。

どのくらいの件数で審査に通過するのが難しくなるのかと言うと、4~5件以上になると審査に通らないケースが増えてきます。

もちろん、件数のみで判断される訳ではなく、あくまで収入に対する借入額が重要になるのですが、件数が増えるとそれだけ返済能力に問題があると判断されてしまうのです。

だからと言って、3件までなら審査に通るというものではなく、他社借入は1件でも少ないに越したことはないと理解しておかねばなりません。

他社借入が複数あるならおまとめローンの活用を

おまとめローンとは、複数の他社借入を大きなローン1社にまとめる商品を指しており、借金をより管理しやすくなるとしてメリットの大きい方法として注目されています。

他社借入が3社以上あるようなケースで有効だとされています。

おまとめローンを利用することによってすべての借入先に完済でき、しかも今までよりも低金利で融資を受けられますので返済額が下がるのです。

例えば、3社から18%の利率で借入しているような場合、おまとめローンで15%程度の金利で融資を受けて完済し、今後の返済は3社ではなく1社のみになります。

しかも、おまとめローンの利点はそれだけではなく、借入総額が年収の3分の1を超えているとしても融資が受けられる可能性があるという点にあります。

そのため、総量規制に引っ掛かってしまう方や借入件数が多い方にとっては、とても有利な借入方法であると言えるのではないでしょうか。

返済の延滞や債務整理の履歴が残っていたら借りれない

もし、現在の他社借入で、返済を延滞しているあるいは過去に延滞をしていた、債務整理の経験があるというケースでは、借りれる可能性がかなり低くなってしまいます。

それは、カードローンを申し込む際に、消費者金融はあなたの現在の債務状況や借入件数とともに、それらが期限内に支払われているか、過去に金融事故を起こしていないかを確認されるからです。

これは信用情報機関が提供している信用情報に記載されている事故情報、いわゆる『ブラックリスト』と呼ばれるもので、返済の延滞や債務整理の履歴はおおむね5年~10年程度で削除されると言われています。

そのため、すでに5年以上が経過しているということであれば、まずは信用情報を確認してみることをおすすめします。

短期間に複数の申し込みがあれば借りれない可能性が

複数の消費者金融に短期間に申し込みをした場合、その申し込み履歴はすべて信用情報に記載されてしまいますので、お金が借りれなくなってしまう可能性があります。

短期間に複数の申し込みをしているということは、それだけお金に困っている、返済能力に問題があると受け取られてしまうのです。

そのため、「どこでもいいから借りれたらいい」と数を打つような戦略は、実はデメリットの方が大きいと言えます。

また、この申し込み履歴についても半年程度は残ってしまうことになりますから、うかつに複数の申し込みをしないようにするのが大事です。

中小消費者金融なら他社借入があっても借りれる?

大手消費者金融からすでに借入がある状態で、しかも複数他社から借入しているような場合には、中小消費者金融の利用を検討している方もいらっしゃるのではないでしょうか。

中小消費者金融では、審査を人の手によって行われるため、大手で審査に通過しないような方であっても柔軟に審査が行われます。

ただし、大手よりも金利が高くなるケースが多くなるため、まずは大手消費者金融を利用したうえで、検討するようにしましょう。

他社借入があってもクレジットカードの限度額の引き上げはできる?

他社借入がある場合、クレジットカードの限度額引き上げ審査には大きな影響を及ぼすことになります。

それは、クレジットカードの限度額引き上げの申し込みをすると、信用情報によって借入状況が審査対象になるからです。

ただ、限度額や審査に影響があるとしても、必ずしも審査に通らない訳ではありません。

過去に延滞をしていない、あるいは借入総額は年収の3分の1までに収まっているなら、問題なく審査に通過するケースも珍しいことではありません。

そのため、まずは信用情報を確認し、借入状況についてしっかりと認識しておくことが大切なのです。

銀行カードローンなら借入件数は1件まで

銀行カードローンは、大手消費者金融よりも金利が低いために、利用したいと考えている方も多いのではないでしょうか。

銀行カードローンは審査がとても厳格であり、他社借入の状況も大きく影響を受けることになるからです。

そのため、銀行カードローンの利用は1件目にして、現在他社借入がある状況であれば、完済してから利用しましょう。

どうしても銀行カードローンを利用したい場合には、大手メガバンクではなくネット銀行のカードローンがおすすめです。

会社借入の件数が少なく、しかも借入総額が少なく、さらに延滞など金融事故を起こしたことがないという方なら審査に通過する可能性があります。

銀行カードローンの申込欄に記入する他社借入とは

銀行カードローンに申し込みする場合には、必ず他社借入について確認されることになります。

これは大手メガバンクだけではなく、楽天銀行などネットバンクでも同様です。

では、他社借入はどこまでのことを指しているのか、判断が難しいと考えている方も多いのではないでしょうか。

例えば、現在住宅ローンを利用している方においては、すでに年収の3分の1を超えて支払いをしているという方もいらっしゃることでしょう。車のローンや奨学金を支払い続けているという方も少なくないはずです。

しかし、銀行カードローンの申し込みの際に聞かれる他社借入は、あくまで消費者金融カードローンやクレジットカードのキャッシング、無担保ローンなどになります。

他社借入はどこまで?含む・含まないを徹底解説

他社借入があると言っても、消費者金融だけではなく、銀行や信販会社、公的な融資などさまざまな対象があります。

それらのすべてを他社借入の件数として、あるいは総量規制の対象として年収の3分の1までになるのか、気になる方も多いのではないでしょうか。

そこでここでは、あらゆる借入のケースを事例に、消費者金融のカードローンを利用する際に他社借入として審査の影響になるのか詳しくご紹介します。

キャッシングやカードローンは含む

他社借入の基本として、消費者金融に対するキャッシングやカードローンは含まれると理解しておきましょう。

例えば、消費者金融に融資の申し込みを行う場合には、その消費者金融は信用情報を確認して他社借入の状況を確認したうえで、融資可能かどうか判断します。

キャッシングやカードローンの履歴は、信用情報にすべて記載されており、延滞など金融事故が生じていないかについても確認できます。

そのため、申し込みの際に虚偽の報告をしたとしてもバレるので注意しましょう。

クレジットカードのキャッシング枠は含む

クレジットカード会社のキャッシング枠の利用は、他社借入に含まれることになります。

ただし、あくまでキャッシング枠を利用している場合だけであり、利用していない場合には他社借入に含まれることはありません。

そのため、ショッピング枠だけを利用している場合には、他社借入に含まれず、さらに言えば、リボ払いも含まれることはないのです。

銀行カードローンは含まない

消費者金融で融資の申し込みを行う場合、銀行カードローンは返済残高があるとしても含まれません。

これは、総量規制、つまり年収3分の1を超えて借入ができないという対象に銀行カードローンが含まれていないことにあります。

この条件については、信用情報機関が提供する信用情報によって確認されることになるのですが、銀行カードローンの利用は信用情報機関で情報共有されていないのです。

言い返せば、消費者金融での借入状況を銀行が確認することもできないことになります。

ただし、情報のやり取りに制限があるとしても、銀行カードローンでは保証会社に消費者金融やクレジットカード会社を採用しているケースがありますので、もとめられた際には素直に応じておくようにしましょう。

また、消費者金融のおまとめローンを利用する場合で、銀行カードローンも含めてまとめたい場合には申告が必要になります。

ただ、消費者金融のおまとめローンでは、銀行カードローンと一本化できないケースが多いので確認しておくようにしましょう。

銀行の住宅ローンやマイカーローンは含まない

銀行の住宅ローンやマイカーローンは他社借入に含まれることはありませんから、借入件数や借入額として含める必要はありません。

そもそも住宅ローンでは、年収の何倍もの金額を、20年や30年といった長期間にわたって返済するものですから、総量規制の対象になってしまうとたちまち融資が難しくなってしまいます。

マイカーローンも同様です。

ただし、住宅ローンやマイカーローンの滞納は、差し押さえなどの対象になりますから、返済には十分注意しましょう。

クレジットカードのリボ払いは含まない

クレジットカードには、キャッシング枠とショッピング枠があり、キャッシング枠は他社借入に含まれますが、ショッピング枠は他社借入に含まれません。

これは、リボ払いにも適用されます。リボ払いとは、費用の支払いを分割できるシステムのことを指しており、例えば10万円の商品を購入しても、リボ払いを選択すれば月5,000円ずつ支払うなど、支払い額を調整できるのです。

リボ払いにすれば、金利がかかるために他社借入に含まれるように感じるのですが、あくまでショッピング枠の範囲内なので含まれないのです。

ただし、キャッシング枠を利用してリボ払いを選択している場合には、キャッシング枠の利用範囲内なので他社借入に含まれます。

奨学金は含まない

大学などでの学費を奨学金で賄って現在も返済中の方は多いと思いますが、他社借入に含まれませんので、消費者金融の審査に影響することはありません。

また、審査の際に申告する必要もありません。

ただし、日本奨学生支援機構を利用した奨学金の場合に、返済の滞納をしている場合には金融事故として扱われる可能性があります。

そのような場合には、審査に影響を受けることがありますので注意しましょう。

公的融資制度の利用は含まない

公的融資とは、国や自治体、日本政策金融公庫といった公的機関から借入ができる制度のことを言い、こちらの借入については他社借入に含まれません。

ただし、消費者金融で他社借入がある状況で公的融資を受けたい場合、信用情報を確認されるケースもあることから注意が必要です。

例えば、日本政策金融公庫が実施する創業融資制度などにおいては、信用情報を確認する旨が明記されています。

公庫が加盟する個人信用情報機関及び同機関と提携する個人信用情報機関にお客さまの個人情報(当該各機関の加盟会員によって登録される契約内容、返済状況等の情報のほか、当該各機関によって登録される不渡情報、破産等の官報情報等を含みます。)が登録されている場合には、公庫がそれを与信取引上の判断(返済能力の調査または転居先の調査をいいます。ただし、返済能力に関する情報については返済能力の調査の目的に限ります。以下同じ。)のために利用すること。

引用元:プライバシーポリシー|日本政策金融公庫

他社借入はどこまで?あっても借りれる?よくあるQ&A

「他社借入はどこまで?」「あっても借りれる?」と疑問を持つ方によくある質問をまとめてみました。

Q&A方式でご紹介していきましょう。

- 信用情報はどうやって確認すればいい?

-

他社借入がある状態で、お金を借りるためには、自分自身の信用情報を確認しておくことが大切です。信用情報は、信用情報機関が開示しており、他社借入の状況をはじめ、支払い状況、延滞の記録などを確認することができます。

信用情報が確認できる信用情報機関は以下の3つが存在しており、それぞれの公式サイトから開示請求が可能となっています。

CICとJICCは、おもに消費者金融やクレジットカード会社の情報を扱っており、KSCについては銀行や信用金庫に関する情報を確認できます。

- 5社以上の他社借入では、融資は無理?

-

5社以上の他社借入がある状態でも審査に通過したというケースはありますが、4社を超えるとたちまち審査通過率が下がってしまうのが現状です。

そのため、これ以上他社借入を繰り返すよりも、おまとめローンを活用して一本化し、返済を多少でも身軽にしておくことをおすすめします。

例えば、アイフルのおまとめローンであれば、金利の上限は17.5%と低く設定されているために、うまく活用するといいでしょう。

- マイカーローンは他社借入に影響はあるの?

-

マイカーローンは銀行だけではなく、中古の自動車屋さんやカーディーラーなどにおいても取扱いがあり、比較的低金利で利用できるため、活用したいという方も多いのではないでしょうか。

ただ、年収や勤続年数といった属性を確認されるだけではなく、信用情報について照会され、他社借入の状況について確認されることになります。そのため、借入件数や借入総額が大きい場合には、審査に通過しない可能性があります。

購入を検討する前に、少しでも借入件数を減らし、また借入総額を減らしておくことが大切です。

まとめ

他社借入はどこまで新たな融資に影響があるのか、複数あっても借りれるのか、詳しくご紹介していきました。

他社借入があるからといって借りれないわけではなく、借入総額が年収の3分の1を超えていないか、あるいは4件や5件といった他社借入件数がないか、といった視点が大切です。

それでもお金を借りたいというご希望があるのであれば、他社借入に対して柔軟に対応してくれる消費者金融を選択することや、消費者金融が用意しているおまとめローンをうまく活用するといいでしょう。

記事を読み返してみて、うまくお金が借りれるように工夫してみてください。