今すぐお金借りるおすすめ方法とは【2025年】即日審査なしでお金は借りられる?

お金が必要、しかし手持ちや貯金がないのでお金を借りなければいけないのは誰にでも起こりうる状況です。

お金がない時には、家族や知人から借りられたらいいかもしれません。しかしお金の貸し借りは人間関係にひびが入る可能性があるので避けたい方は多いのではないでしょうか。

現在、お金を借りる方法は多種多様です。しかし、借入したい方の職業や希望金額、緊急度などによって最適な方法は異なります。

ここでは、さまざまなお金の借り方を解説します。自身の状況と希望にマッチする最適な方法を選ぶための参考にしてください。

今すぐお金借りるならどこがいい?

まずは、お金を借りるさまざまな方法を紹介します。

| お金を借りる方法 | 審査の有無 | 融資までの時間 | 一般的な金利 | 利用条件 |

|---|---|---|---|---|

| 大手消費者金融 | あり | 最短即日 | ~18.0% | 20歳以上で安定した収入のある方 |

| 中小消費者金融 | 最短翌営業日 | ~20.0% | ||

| 銀行カードローン | 当日~数日程度 | ~15.0% | ||

| フリーローン | 2週間程度 | |||

| おまとめローン | 最短即日 | ~18.0% | 各社の所定の条件を満たしている方 | |

| JAバンク | 2週間~1ヶ月程度 | ~11.0%程度 | JAの組合員 | |

| ろうきん | ~9.0%程度 | その地域にお住まいの方 | ||

| クレジットカード | なし | 即日 | 18.0% | キャッシング枠があれば可能 |

| 学生ローン | あり | ~17.0%程度 | 20歳以上(18歳以上もあり)で安定した収入のある学生※2 | |

| PayPay | 最短翌営業日 | ~18.0% | 20歳以上で安定した収入のある方 | |

| LINEポケットマネー | 最短即日 | |||

| バンドルカード | なし(あり) | 即日 | – | アプリをインストールすれば利用可能 |

| メルペイスマートマネー | あり | 最短即日 | ~15.0% | 20歳以上の方 |

| 生命保険の契約者貸付 | なし | 数日 | ~8.0% | 積立型の生命保険に加入している方 |

| 定期預金担保貸付 | 即日 | 銀行金利+0.5%程度 | 定期預金を所有している方 | |

| 質屋 | 9%程度※1 | 預ける物品がある方 | ||

| 国や公共機関の貸付制度 | あり | 1週間~1ヶ月程度 | ~3.0% | 所得制限あり、制度によっては保証人が必要 |

※1 月利

※2 高校生は不可

お金を借りる目的や状況は、人によって異なります。急な出費が発生し、急ぎで資金が必要な場合もあれば、まとまった金額を借りたいけれど急ぎの事情がない方もいます。

また、生活が苦しいためにお金を借りるケースや、他社からの借り入れ返済を軽減するためにお金を借りるケースなど、さまざまな理由が考えられます。

「即日融資が希望なので金利は多少高くても構わない」方と「審査に時間がかかっても支払う利息は抑えたい」方は選択肢が異なります。

また、「審査に自信がないのでとにかく審査に通りたい」方と「審査が厳しくても高額融資を希望する」方も同様です。

どのような場合でも、お金を借りる方法を選択する際に重要なポイントは、

- 融資までの時間

- 金利

- 審査の難易度

ではないでしょうか。

お金を借りたい時に最も重視しているポイントはどこで、譲歩できるポイントはどこなのか。まずは重視するポイントを意識し、その上で希望にあった金融会社を選んでください。

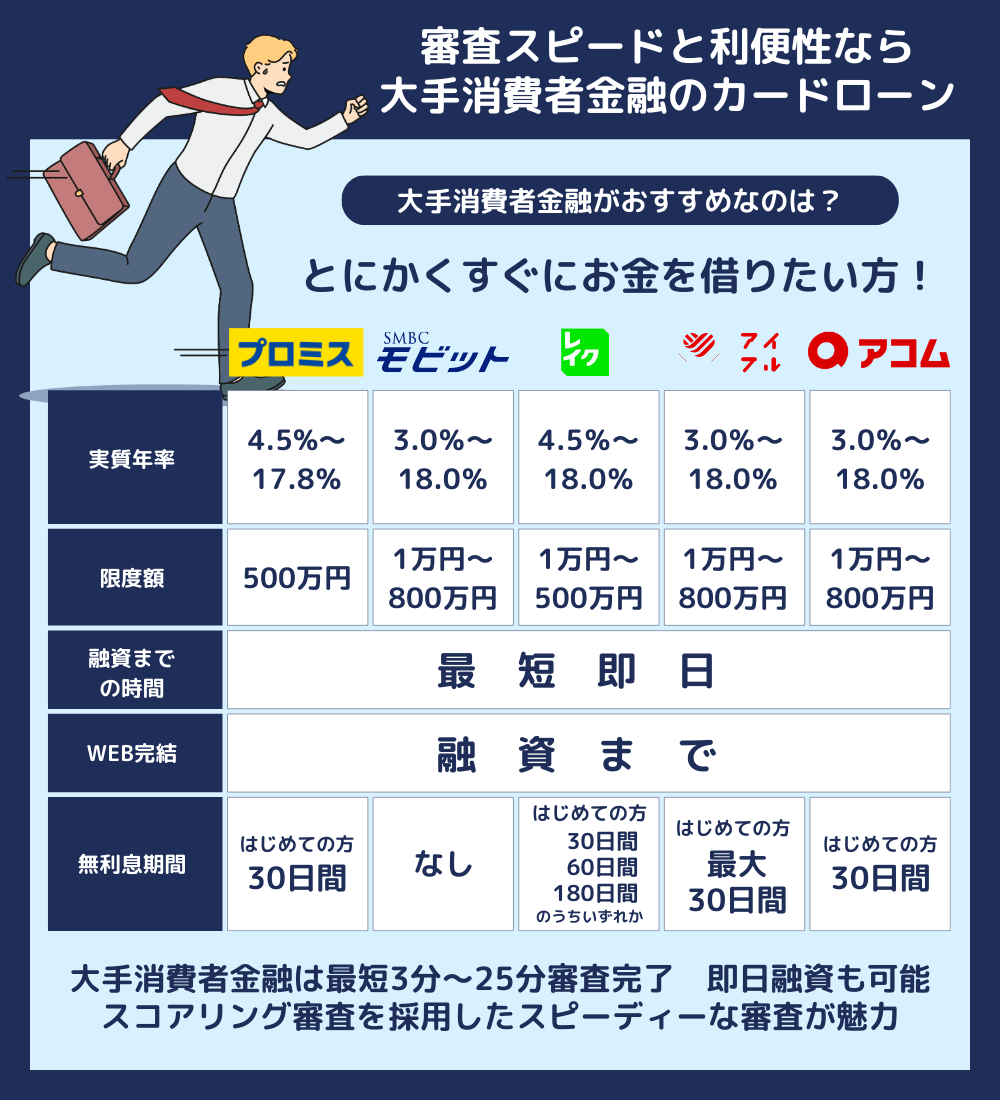

審査スピードと利便性なら大手消費者金融のカードローン

CMでおなじみの大手消費者金融のカードローンは、各社とも即日融資が可能です。しかも利便性に優れています。

例えば、24時間365日融資対応、アプリのみで借入可能、初回利用者に対する無利息期間の提供(一部を除く)などのサービスです。

各社の特徴や強みを紹介します。

大手消費者金融をおすすめしたい方

お金を借りたい方で大手の消費者金融をおすすめしたいのは、「とにかくすぐにお金を借りたい方」です。

大手消費者金融は他の金融機関と比較すると抜群の審査スピードを持っています。

アイフルやレイク※などは申し込んでから最短で20~25分で契約完了し、借入が可能になります。また、プロミスやアコム、SMBCモビットも1時間程度(プロミスは最短3分※)で借入ができます。

希望金額が50万円まで、即日融資が希望であれば大手消費者金融が最適でしょう。50万円までであれば審査は比較的柔軟に行われます。

なお、大手消費者金融の審査スピードが速いのは「スコアリング審査」を採用しているからです。

※お申込み時間や審査によりご希望に添えない場合がございます。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

利用者の年齢、勤務状況、住居、家族、他社借入状況などさまざまな情報を点数化し判断する審査方法です。

スコアリング審査で算出された点数は予め設定されている基準をクリアしているかを機械的に判断されます。そのため審査は短時間で完了します。

| 社名 | 実質年率 | 限度額 | 融資までの時間 | WEB完結 | 無利息期間 |

|---|---|---|---|---|---|

| プロミス | 4.5%~17.8% | 500万円まで | 最短即日 | 融資まで | 初回利用の翌日から30日間 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | なし | ||

| レイク | 4.5%~18.0% | 1万円~500万円 | 最大365日※ | ||

| アイフル | 3.0%~18.0% | 1万円~800万円 | 初回契約の翌日から30日間 (はじめての方) | ||

| アコム | 3.0%~18.0% | 1万円~800万円 | 初回契約の翌日から30日間 |

- 注釈

-

※「即日融資」「即日振込」については、申込の曜日、時間帯によって、翌日以降の取り扱いとなる場合があります。お申込の状況によってはご希望にそえない場合がございます。

※無利息について:

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

<貸付条件>

ご融資額 :1万円~500万円

ご利用対象 :満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

必要書類 :運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

【アイフル】※公式HPで貸付条件の詳細をご確認いただけます

プロミスは無利息サービスがお得

| 金利 | 4.5~17.8% |

| 限度額 | 500万円まで |

| 無利息期間 | 30日間 |

| 申込年齢 | 18歳以上74歳以下 ※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。 ※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 ※収入が年金のみの方はお申込いただけません。 |

| カード発行 | 可 |

CMでおなじみのプロミス(SMBCコンシューマーファイナンス)は、業界トップクラスの消費者金融です。

申し込みから契約までは最短3分※で完了し、土日の申し込みでも即日融資が可能です。

プロミスの強みのひとつに振込キャッシングが挙げられます。振込は24時間365日対応しており、条件を満たせば最短10秒で振込が完了します。

提携している金融機関の数は約200で24時間365日10秒振込に対応しています。困った時はいつでも借り入れができます。

また、初回契約者に対する無利息サービスもプロミスの特徴のひとつです。他社の無利息サービスは「契約した翌日から」サービス期間が開始します。

一方でプロミスは「初回利用の翌日から」なので契約を完了しても利用しなければ無利息期間が適用されないのです。いざという時のために契約だけをしておいてもよいでしょう。

※お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビットは原則電話連絡による在籍確認なし

| 金利 | 3.0~18.0% |

| 限度額 | 1万円~800万円 |

| 無利息期間 | なし |

| 申込年齢 | 20歳以上74歳以下 |

| カード発行 | 可 |

SMBCグループの消費者金融、SMBCモビットの特徴は原則電話連絡がない点です。

以前はWEB完結申込から申し込みをし、いくつかの条件をクリアした上で指定の提出書類を出した方だけが電話連絡なし・郵送物なしとなっていましたが、現在のSMBCモビットでは通常申し込みの手続きの中でWEB完結が選択できるようになっています。カードローンの利用を周りに知られたくない人には非常におすすめです。

また、SMBCモビットは最近、お得なサービスが増えて利便性が高まってきています。

- LINEと連携

- Vポイントサービス

- モビットVISA―W

- 生体認証ログイン機能

- スマホATM取引(借入・返済)

- コンビニ等でカード受取

- PayPayマネーチャージ

Vポイントサービスでは返済のたびにポイントが貯まり、1ポイントを1円相当として返済に利用できます。

また、コンビニ等でモビットカードの受取ができるようになったのは他の大手消費者金融にはないサービスです。

レイクは無利息期間が他社より長い

| 金利 | 4.5~18.0% |

| 限度額 | 500万円 |

| 無利息期間 | 最長365日 |

| 申込年齢 | 20歳から |

| カード発行 | 可 |

レイクは、SBI新生銀行のカードローン契約機で土日でも契約、即日融資が受けられます。また、WEBでの受付なら条件が揃えば最短25分融資も可能です。

レイクの最大の特徴は「長い無利息期間」です。初回利用者がWEBで申し込んだ場合、契約額によりどちらかの無利息期間が適用されます。

- 契約額50万円未満で60日(WEB申し込み限定)

- 契約額50万円以上で契約後59日以内に収入証明書類を提出&レイクでの登録が完了で365日(WEB申し込み限定)

他社の無利息期間が30日に設定されている中、レイクは倍以上の期間利息を払う必要がありません。しかも契約額50万円以上であれば一年間利息不要です。

いくら銀行カードローンの金利が低くても必ず利息が発生します。「無利息期間内で返済できる」のであればレイクのほうがお得です。

- ※注釈

-

※1.21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2.無利息について

365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。

60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。

365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。

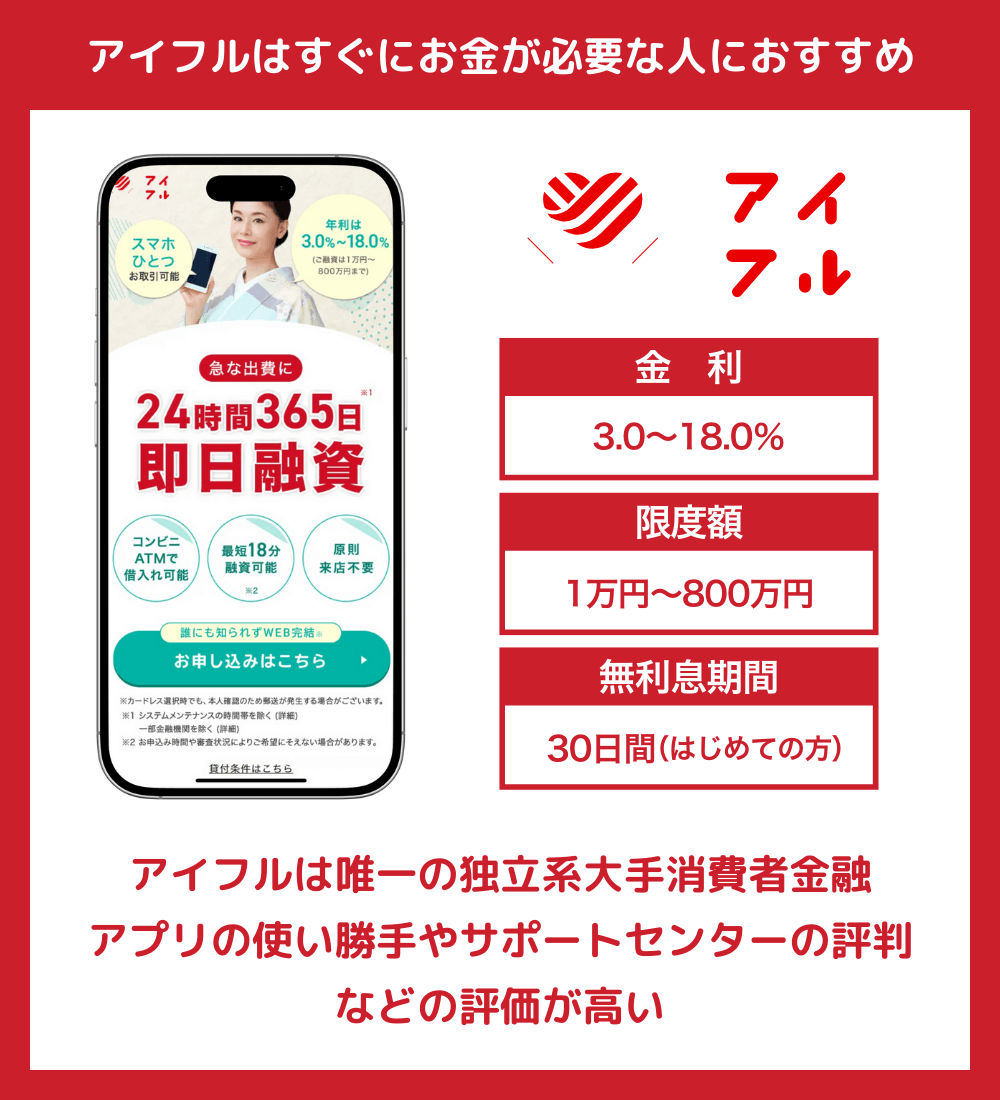

アイフルはすぐにお金が必要な人におすすめ

| 金利 | 3.0~18.0% |

| 限度額 | 1万円~800万円※ |

| 無利息期間 | 30日間 (はじめての方) |

| 申込年齢 | 20歳から |

| カード発行 | 可 |

大手と呼ばれる消費者金融は銀行の系列企業がほとんどですが、アイフルは唯一の独立系の大手消費者金融です。

独立系ならではの意思決定の速さを持ち、顧客のためのサービスを積極的に行っています。例えば、24時間365日融資サービス、審査での電話の在籍確認を原則行わない、などです。

アプリの使い勝手の良さやサポートセンターの評判の良さは高く評価されています。

アイフルは融資スピードも早く、申し込んでから最短18分※で借入が可能です。(※申込の曜日、時間帯によって、翌日以降の取り扱いとなる場合があります。お申込の状況によってはご希望にそえない場合があります。)

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※公式HPで貸付条件の詳細をご確認いただけます

アコムは新規契約率が高い

| 金利 | 3.0~18.0% |

| 限度額 | 800万円 |

| 無利息期間 | 30日間 |

| 申込年齢 | 20歳から |

| カード発行 | 可 |

「はじめてのアコム」でおなじみのアコムは三菱UFJフィナンシャルグループの消費者金融です。非常に知名度が高く、消費者金融と言えばアコム、とイメージされる方は多いでしょう。

WEBで申し込めばカードレスで利用でき、楽天銀行の口座があれば24時間振込キャッシングに対応可能です。

また、全国各地に展開している無人契約機「むじんくん」を日中に利用すればその日のうちにカードが手に入ります。むじんくんではアコムが発行しているクレジットカード、「ACマスターカード」の申し込みも可能です。

アコムの特徴に新規契約率(申し込みから契約に至るまでの割合)の高さが挙げられます。

大手消費者金融の中で新規契約率が40%を超えているのはアコムだけです。他社より審査が柔軟、と言えるでしょう。

| アコム | 40.1% |

| アイフル | 35.2% |

※アコムマンスリーレポート

※アイフル月次データ

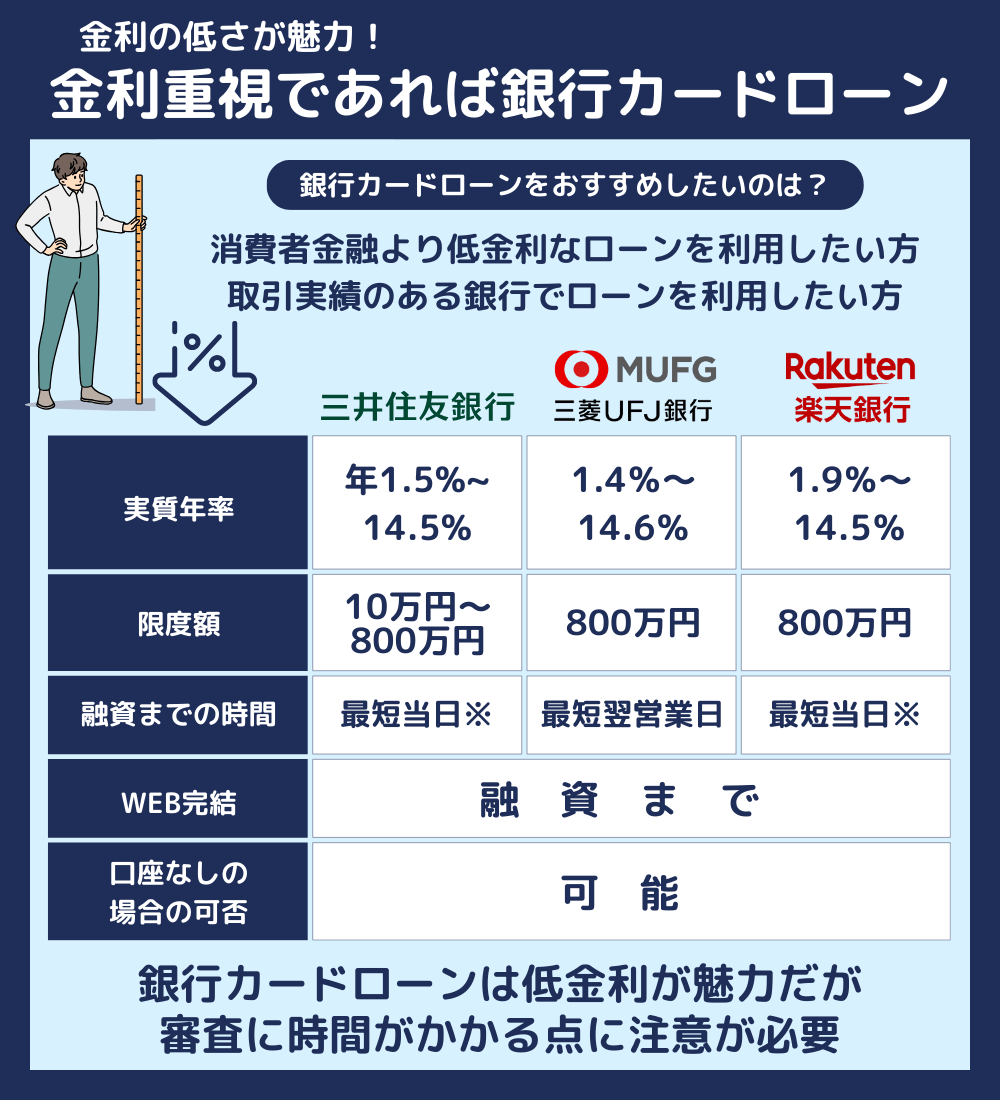

金利重視であれば銀行カードローン

銀行カードローンの魅力は何と言っても銀行が持つ信頼性と金利の低さです。

借り入れが長期間になると多少の金利の差でも支払う利息の差は大きくなります。特にカードローンのように何度も借入や返済を行うローンはその差が顕著に出ます。

一方で銀行は消費者金融系のように即日融資には対応していないところがほとんどなため、審査結果が判明するのは最短で翌営業日なのがほとんどです。これが大手消費者金融との大きな違いと言えます。

銀行カードローンの審査が消費者金融より時間がかかるのは、銀行では融資の申込みがあると利用者を警察に照会するからです。

参考元:反社会的勢力との関係遮断に向けた対応について|一般社団法人全国銀行協会

これは各行が自主規制で行っている審査で、利用者が反社会勢力に属しているかどうかや犯罪歴を確認するために行われます。

警察に照会すると当日中に審査結果を出すのが難しく、審査結果が判明するのは最短翌営業日の銀行が多いです。

また、銀行によってはカードローンの申し込み条件に「その銀行の口座を保有していること」を挙げています。口座の開設が必須であれば口座開設までに時間が必要です。

さらに、来店契約が必要なカードローンもあるなど、基本的に手間がかかりやすいローンであるとお考えください。

銀行カードローンをおすすめしたい方とは

銀行カードローンを特におすすめしたいのは、下記の方です。

- 消費者金融よりも比較的低い金利でカードローンを利用したい方

- 取引実績のある銀行でカードローンを利用したい方

まず、金利の低さに関しては前述した通りです。支払う利息をできる限り抑えたい方は銀行カードローンを優先して検討してください。

次に、すでに取引を行っている銀行のカードローンはおすすめです。

既に取引実績があり問題なく取引がある顧客は銀行にとっては優良顧客です。

優良顧客がカードローンを利用したいと検討していれば、銀行にとっても信頼が生まれやすくなります。また、顧客に対するサービスにもなります。

具体的な取引実績としては、「高額の定期預金がある」「給与振込の口座がある」「口座引き落としで利用している」などが挙げられます。

上記のような取引実績がある銀行がカードローンを提供していれば、借入の相談をしてもよいでしょう。

ただし、一定期間トラブルなく取引を行っていることが必須条件です。

| 社名 | 実質年率 | 限度額 | 融資までの時間 | WEB完結 | 口座なしの場合の可否 |

|---|---|---|---|---|---|

| 三井住友銀行 カードローン | 年1.5%~14.5% | 10万円~800万円 | 最短当日※ | 融資まで | 可能 |

| 三菱UFJ銀行 カードローンバンクイック | 1.4%~14.6% | 800万円 | 最短翌営業日 | 融資まで | |

| 楽天銀行 スーパーローン | 1.9%~14.5% | 800万円 | 最短当日※ | 融資まで |

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

三井住友銀行カードローンは初めてでも安心の高い利便性

三井住友銀行カードローンの特徴は利便性の高さです。返済は最低2,000円から※1、提携コンビニのATM※2からの返済でも手数料無料など少ない負担で可能などの特徴があります。

また、申し込みは銀行に設置しているローン契約機でも可能で、ローン契約機を利用すればその場でカードを受け取れます。

ちなみに、WEBから申し込みローン契約機にてカードを受け取る場合、カードはプロミスの契約機でも発行可能です。

通常カードローンは契約が完了してもカードが郵送されるので実際に利用するまでに時間がかかります。しかし三井住友銀行カードローンであればすぐに利用できます。

さらに、たとえ口座を持っていない方でも最短当日※3に審査結果が判明します。

WEB上で契約ができ、三井住友銀行の口座をお持ちであればお手持ちのキャッシュカードでキャッシングが利用できます。すでに口座を持っている方には大きなメリットと言えます。

※1 毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます

※2 カードレスの場合、ATMはご利用いただけません

※3 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます

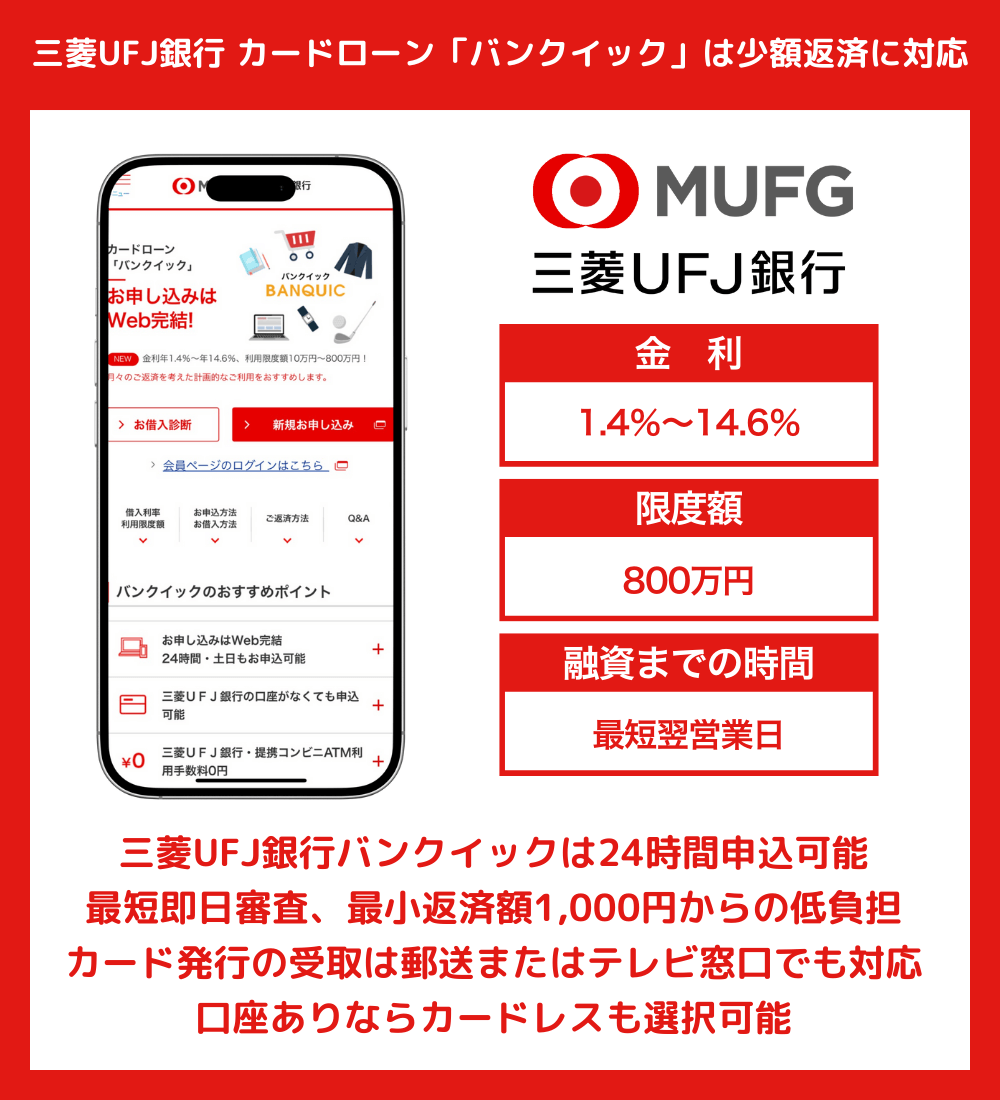

三菱UFJ銀行 カードローン「バンクイック」は少額返済に対応

三菱UFJ銀行が提供しているカードローン、バンクイックも大手銀行が提供する信頼感があり人気のあるカードローンです。

申し込みはWEBもしくは電話での受付のみですが、24時間いつでも申し込みが可能で、審査結果は最短即日に判明します。

発行されるカードは三菱UFJ銀行のATMに設置しているテレビ窓口もしくは郵送で受け取ります。なお、テレビ窓口は平日20時まで、土日祝日も稼働しています。

もし三菱UFJ銀行の口座があれば、カードなしの振込キャッシングも利用できます。

バンクイックの大きなメリットは返済額で、最小返済額は1,000円からです。数あるカードローンの中で1,000円からの最小返済額は非常に稀で、毎月の返済の負担が少なく済みます。

ただし、毎月の返済額が少なければ返済期間が長期になります。返済期間が長くなるとその分利息を支払わなければいけません。

返済は目先の返済金額にとらわれず、支払う利息をトータルで考え計画的に行いましょう。

楽天銀行 スーパーローンで楽天ポイントがどんどん貯まる

日々の生活で楽天ポイントを獲得している方におすすめなのは楽天銀行が提供している楽天スーパーローンです。

入会や利用でポイント獲得、楽天会員のランクによって審査が優遇されるなど、楽天ユーザーには数々のメリットがあります。

また、インターネット銀行の特徴を活かし申し込みから契約まで全てスマホで完結できるのも魅力のひとつです。

この他にもパートやアルバイトの方でも申し込み可能、金利の低さ、利用可能なATMの数が多いなどのメリットがあります。

銀行カードローンでありながら顧客の間口が広く気軽に利用できるカードローンと言っていいでしょう。

カードローンとフリーローンの違いは?

個人向けに目的を問わないローンには、カードローンだけではなくフリーローンがあります。両者にはどのような違いがあるのでしょうか?

大きな違いは借入回数です。カードローンは利用限度額内であれば何度も借入ができますが、フリーローンの借入は一回のみで、あとは返済するだけです。

例えば、利用限度額50万円で契約したとします。カードローンの場合、その範囲内ならいくらでも借入ができますし、50万円をまるまる利用する必要がありません。一方でフリーローンの借入は一度に50万円が振り込まれます。

フリーローンは利用ごとに契約を交わす必要があるのでその新たな借入を行う際にはその都度審査を受けなければいけません。この手間をデメリットと感じる方もいるでしょう。

反面、まとまったお金を借りるためカードローンより金利が低く設定されています。また、何度も借入を行うカードローンよりもお金の管理がしやすいなどのメリットもあります。

このようにカードローンとフリーローンはそれぞれメリットがあればデメリットもあります。

融資までの時間を重視するのか、返済の負担を重視するのかなど、お金を借りる目的によってどちらを選択するか検討してください。

地方銀行のカードローンのメリット・デメリット

カードローンは大手銀行だけではなく多くの地方銀行も提供しています。金利や利用限度額など、大手銀行にも引けを取らないサービスを提供している地方銀行もあります。

前述の通り、既に取引実績がある地方銀行がカードローンを提供していれば検討してもいいかもしれません。

地方銀行は売上拡大に必死です。審査や金利を優遇してくれる可能性は高いです。

注意していただきたいのは、各銀行が定めているカードローンの利用規約です。地方銀行は地域に密着した事業を行っています。そのため、「サービスを提供している地域に在住もしくは勤務していること」を利用条件にしている銀行も存在します。

お住いの地域以外の地方銀行カードローンを検討しているのであれば、全国からの申し込みが可能かどうか確認しましょう。

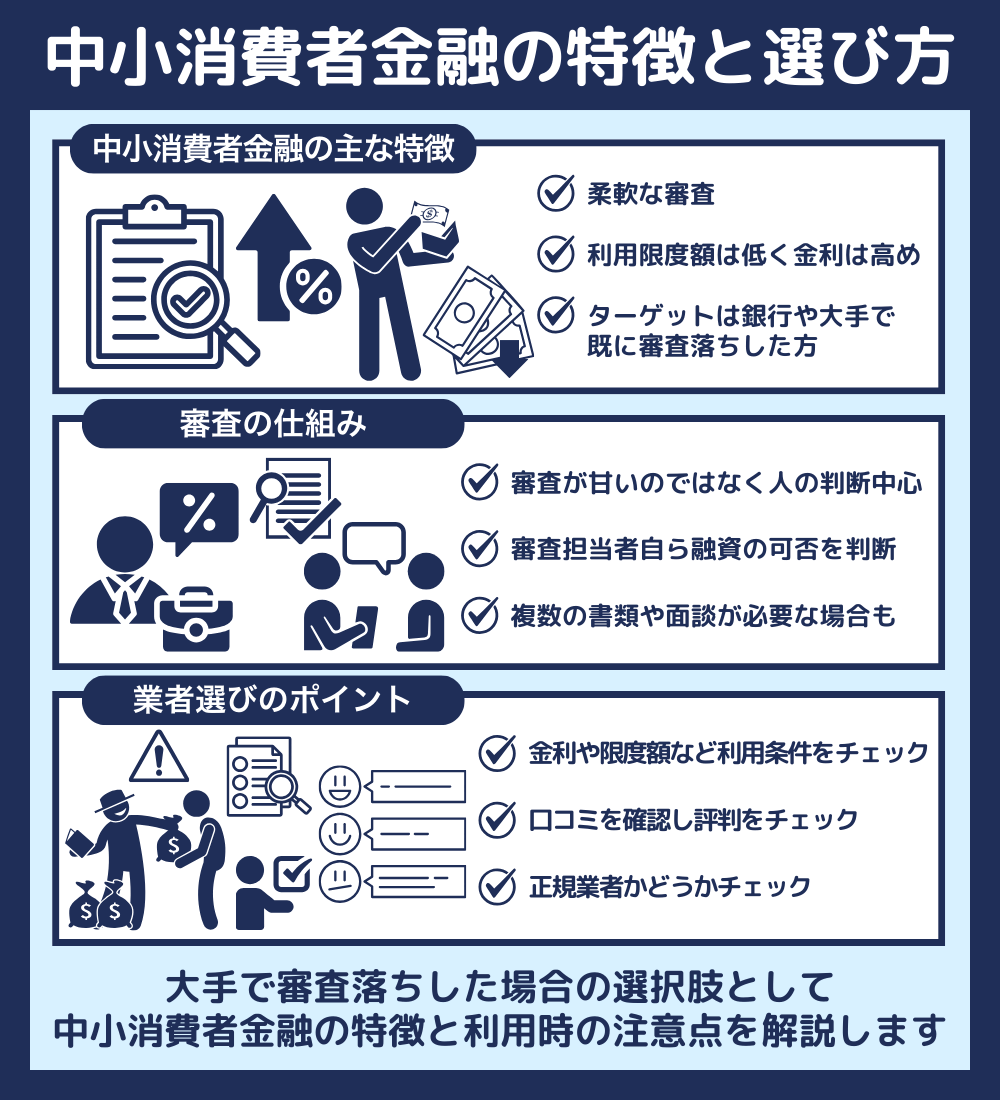

銀行や大手でお金借りる審査通らないなら中小消費者金融の審査も選択肢

消費者金融業者はCMでお馴染みの大手だけではありません。むしろ大半を占めるのが中小の消費者金融です。

中小消費者金融はどのような特徴があり、どのような方におすすめかを解説します。

中小消費者金融の特徴

中小消費者金融の特徴としては、

- 既に銀行ローンや大手消費者金融の審査が通らない人が顧客の中心

- 利用限度額が低く金利が高め

- 審査が柔軟

などが挙げられます。

カードローンやキャッシングの利用する場合、まず候補として考えるのは銀行や大手消費者金融でしょう。しかし、申し込んだ方全てが審査に通るわけではありません。

このように銀行や大手消費者金融の審査が何らかの事情で通らなかった方々が頼りにしているのが中小消費者金融です。

また、中小消費者金融に申し込む方の大半は既に他の金融機関から借入れを行っています。すでに他社の返済があるため、借入れがない人よりもお金を貸しても返ってこない「貸し倒れ」の可能性が高いといえます。

金融機関は絶対に貸し倒れを防がなくてはいけません。そのため、中小消費者金融は「融資額は低く、金利は高く」して短期間で元金を回収できるようにしています。

中小消費者金融は審査が甘い?

中小消費者金融では銀行や大手消費者金融で審査が通らない人、既に複数社から借入がある人でも融資を行う可能性があります。

大手消費者金融の審査は「スコアリング審査」で融資の可否や利用限度額を機械的に判断すると紹介しました。審査基準を満たさなければ容赦なく審査落ちします。

一方中小消費者金融は審査担当者が自らの手で調査を行い融資の可否の結論を出します。

利用者が大手消費者金融の審査基準を満たしていなくても、「返済能力がある」と担当者が判断すれば融資を行います。

中小消費者金融では利用者の返済能力を見極めるため審査は慎重に行われます。提出書類は大手よりも多く要求しますし、利用者の人柄も審査の判断材料で面談してから融資を判断する業者も存在します。

そのため、申し込んでから融資までには時間がかかります。即日融資可能な業者も少なくはないですが、基本的に中小消費者金融は即日融資が難しい、とお考えください。

中小消費者金融を選ぶポイント

数多くの、しかも知名度が低い中小消費者金融の中で自身の希望にあった業者を選ぶにはどうすればよいのでしょうか。

利用限度額や金利、契約の方法(WEBで完了するのか、店頭での契約なのか)などは重要なポイントです。さらに、口コミサイトなどで検討している業者の評判をチェックしてください。

さらに、その中小消費者金融が正規の業者かどうかを確認するのも重要です。お金を借りたがその業者が違法金融業者(闇金)だった、などの事態は絶対に避けなければいけません。

正規の金融業者かどうかの確認は、金融庁のホームページの「登録貸金業者検索サービス」で検索ができます。業者のホームページや広告に記載してある「貸金業者登録番号」で検索してください。

検索して登録番号が存在していれば正規の金融業者です。登録されていない、もしくは広告などに登録番号そのものの記載がない業者は違法業者です。決して申し込まないでください。

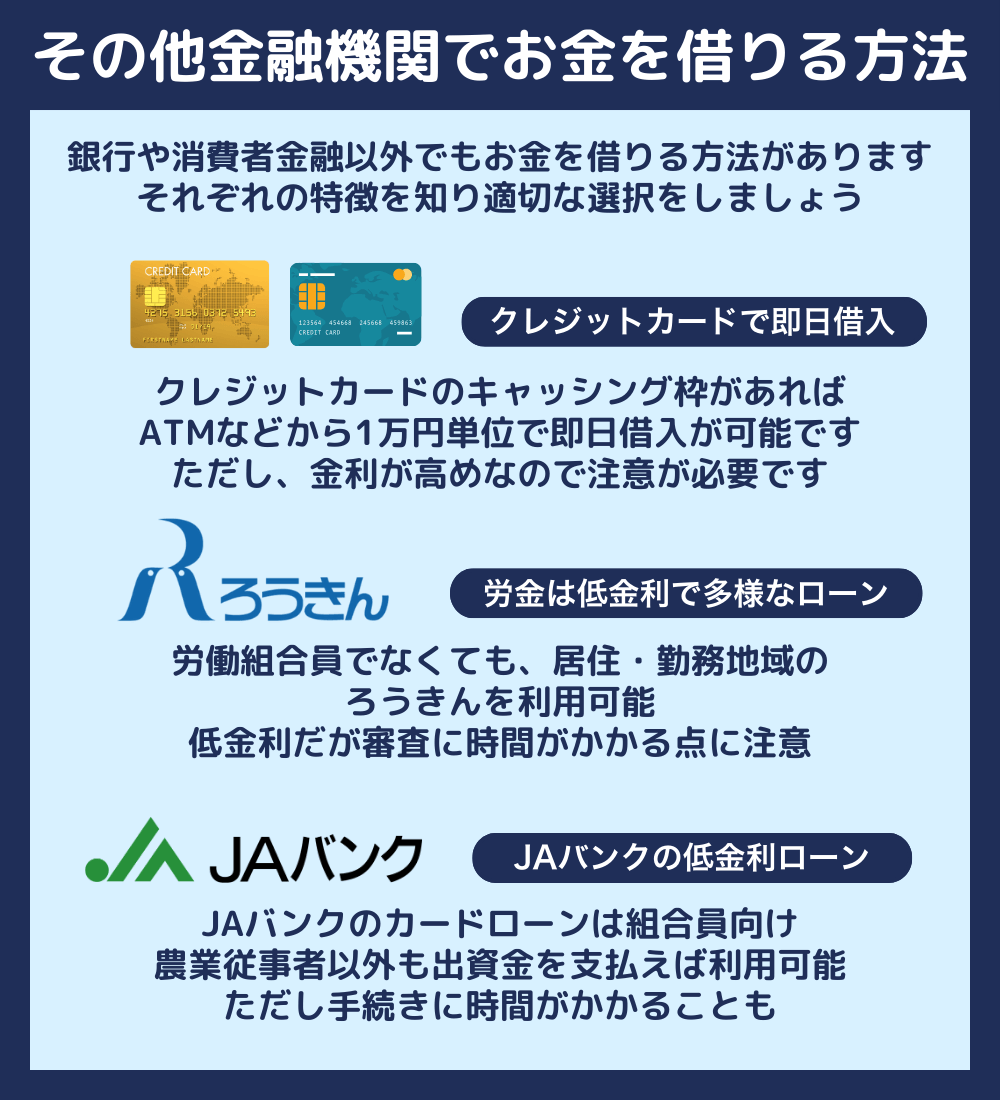

その他金融機関でお金を借りる方法

お金を借りる代表的な方法として銀行と消費者金融を紹介しましたが、金融機関からお金を借りる方法はこの他にも存在します。

クレジットカードがあればキャッシング

クレジットカードをお持ちで、そのカードにショッピング枠だけではなくキャッシング枠があれば1万円単位でお金が借りられます。既に利用している人も多いでしょう。

大抵のクレジットカードは多くの銀行ATMやコンビニATMに対応しているため、いざという時にはすぐに利用できます。

クレジットカードに申し込み即日キャッシングを利用したい方もいるかもしれません。その場合、即日発行・即日キャッシング可能なカードを選んでください。

即日発行のクレジットカードでも、多くは即日利用できるのはショッピングのみでキャッシングは翌日以降となっています。

しかし、「即日発行即日キャッシング可能」なクレジットカードも存在します。特に流通系カード会社が発行しているカードにその傾向が見られます。

流通系カード会社の発行スピードが早いのは、運営している店舗やショッピングモールですぐにカードを利用してほしいからです。

運営している店舗やショッピングモールのサービスカウンターに行けばその場でカードを受け取れます。郵送しか対応していないカード会社と比較すると時間の短縮になります。

申し込んでからできる限り早くカードの受け取りを希望するのであれば、

- 早い時間帯に申し込む

- 本人確認書類などの書類を整えてから申し込む

この2点を意識してください。審査がスムーズに完了させるためです。申し込みは前日の夜などにWEBで完了すればより確実です。

クレジットカードのキャッシングは便利です。しかし金利が高いので返済の負担が大きくなる可能性があります。消費者金融のほうがお得という場合もあるのでどちらがよいのかをよく考えてください。

ろうきんは低金利で多様なローンあり

ろうきんは労働組合や生協の方々のために設立された福祉金融機関で、カードローンを含む多種多様なローンを取り扱っています。

しかも、ろうきんは営利目的の組織ではないため提供しているローンは低金利に設定されています。

ろうきんと聞くと「組合員でないと利用できないのでは?」と感じるかもしれません。しかしろうきんの営業エリア内に居住もしくは勤務していれば利用できます。

ろうきんが提供しているローンは会員の区分によって金利が異なります。会員区分は「会員組合員」「生協組合員」「一般勤労者」の3種類で、一般勤労者に対する金利が最も高くなっています。

一般勤労者の金利が最も高いとは言え、一桁の利率で銀行カードローンよりも低金利です。返済の負担が少ないローンです。

デメリットは「審査時間が長い」「融資まで最低2回は店舗への訪問が必要」などの点です。すぐにお金を借りたい人や多忙で店舗に行く時間が取れない人には向いていません。

JAバンクの会員であればお金を借りられる

JAバンクでもカードローンのサービスを行っており、銀行より低金利で融資を行っています。なお、利率は各JAによって定められています。

ちなみに、出資金額は各地域のJAによって異なりますが、大抵は1口1,000円~10,000円です。ただし組合員になるためには融資時間とは別に手続きに時間が必要となります。

JAカードローンは金利だけではなく限度額も各拠点によっても設定が異なります。お住まいの地域のJAに確認したほうがよいでしょう。

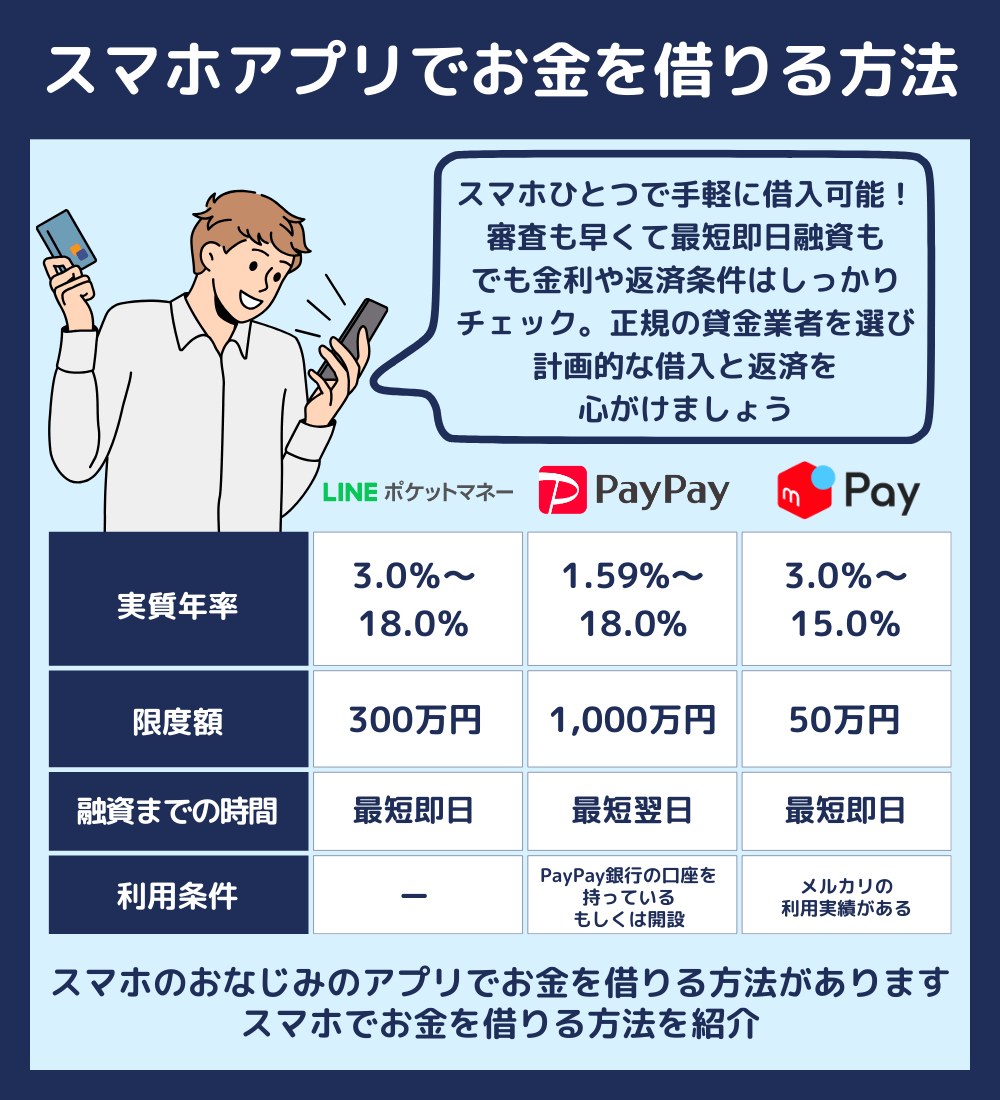

スマホアプリでお金を借りる方法

金融機関を利用しなくても、スマホのおなじみのアプリでお金を借りる方法があります。スマホでお金を借りる方法を紹介します。

| アプリ名 | 実質年率 | 限度額 | 融資までの時間 | 利用条件 |

|---|---|---|---|---|

| LINE ポケットマネー | 3.0%~18.0% | 300万円 | 最短即日 | ー |

| PayPay | 1.59%~18.0% | 1,000万円 | 最短翌日 | PayPay銀行の口座を持っている もしくは開設 |

| メルペイ スマートマネー | 3.0%~15.0% | 50万円 | 最短即日 | メルカリの利用実績がある |

LINEポケットマネーはLINEで手続き完了しお金が借りられる

LINEは2019年8月から個人向けの融資サービスを開始しました。それが「LINEポケットマネー」です。

LINEポケットマネーのユニークな点は申し込みから契約までの手続きが全てLINE上で完了することです。なお、融資はLINE Payへのチャージか指定の銀行口座に振り込まれます。

※LINE Payサービス終了に伴い、LINE Payチャージへの借入は2025年3月下旬にサービス終了となります。また、2024年12月時点で登録できる返済引き落とし口座はPayPay銀行口座のみとなります。(今後、利用可能な金融機関が随時追加予定)

また、審査も特徴の一つと言っていいでしょう。通常の審査に加えAIを活用した「LINEスコア」で融資の可否や利用限度額を決定します。

LINEポケットマネーはサービスを開始してから急激に利用者を増やしています。そのため、即日融資に対応しているものの、申し込んでから審査結果が判明するまで1週間以上かかる可能性があります(2025年1月時点)。

申し込みから借入までLINEで手軽に行えるものの、すぐに借入ができるわけではありません。ご注意ください。

PayPay「お金を借りる」は30日間無利息

現在日本でもっとも利用されているキャッシュレス決済アプリはPayPayと言っていいでしょう。しかし「PayPayでお金を借りられる」とご存知の方は少ないかもしれません。

PayPayでお金を借りられる、といってもPayPay株式会社から融資を受けられるわけではありません。「PayPay経由でPayPay銀行のカードローンサービスを利用できる」とお考えください。

申し込み方法はPayPay内の「お金を借りる」を経由してPayPay銀行のWEBページから契約、となります。

審査と契約が完了後に融資を申し込むとPayPay銀行の口座にお金が振り込まれます。PayPay銀行の口座を持っていれば問題ないのですが、口座がなければ同時に口座開設の手続きを進めなくてはいけません。

PayPayでお金を借りるメリットの一つは「初回借入日から30日間の無利息特約」です。

低金利のカードローンより、30日以内に返済できればPayPayでお金を借りたほうがお得です。身近なPayPayを経由して、簡単に無利息期間があってお得な方法でお金を借りることができます。

メルペイスマートマネーはメルカリの実績で金利が決定

フリマアプリのメルカリもキャッシングサービスを提供しています。それが2021年から運営しているメリペイスマートマネーです。

融資はメルカリが提供しているキャッシュレス決済のメルペイにチャージされます。

利用するには、まずメルカリのアプリのマイページからお金を借りるをタップし、メルペイスマートマネーを選択し申し込みます。審査は最短即日で完了し、即日の借入も可能です。

審査は独自の方式で行われメルペイの支払いやメルカリの利用状況によって判断されます。メルカリの利用実績がなければ初回に限度額の上限である50万円の融資を受けるのは難しい、とお考えください。

メルペイスマートマネーの金利は3%~15%です。金利はメルカリの利用実績によって変わりますが、他の方法よりも低金利のキャッシングサービスです。

バンドルカードは後払いでもOK

バンドルカードはお金を借りられるアプリではありません。Visaブランドのチャージ式プリペイドカードの機能を持つアプリ、とお考えください。

バンドルカードの大きな特徴は「後払いのプリペイドカードとして利用できる」点です。

利用は満18歳以上で年齢確認・審査がありますが、もしお金が無くても、アプリをインストールし「ポチっとチャージ」を利用すればVisaの加盟店の支払いでプリペイドカードとして利用できます。チャージしたお金は翌月末日までに手数料とともに支払います。

Visaはクレジットカードの中で最もシェアの高い国際ブランドです。クレジットカードが利用できるほとんどの店舗で利用できます。

手持ちがない時にショッピングや食事をしたい時にバンドルカードは非常に助かる存在になるでしょう。

10,000円借りて510円の手数料は金利換算すると非常に高額です。利用する際には手数料の存在を忘れないでください。

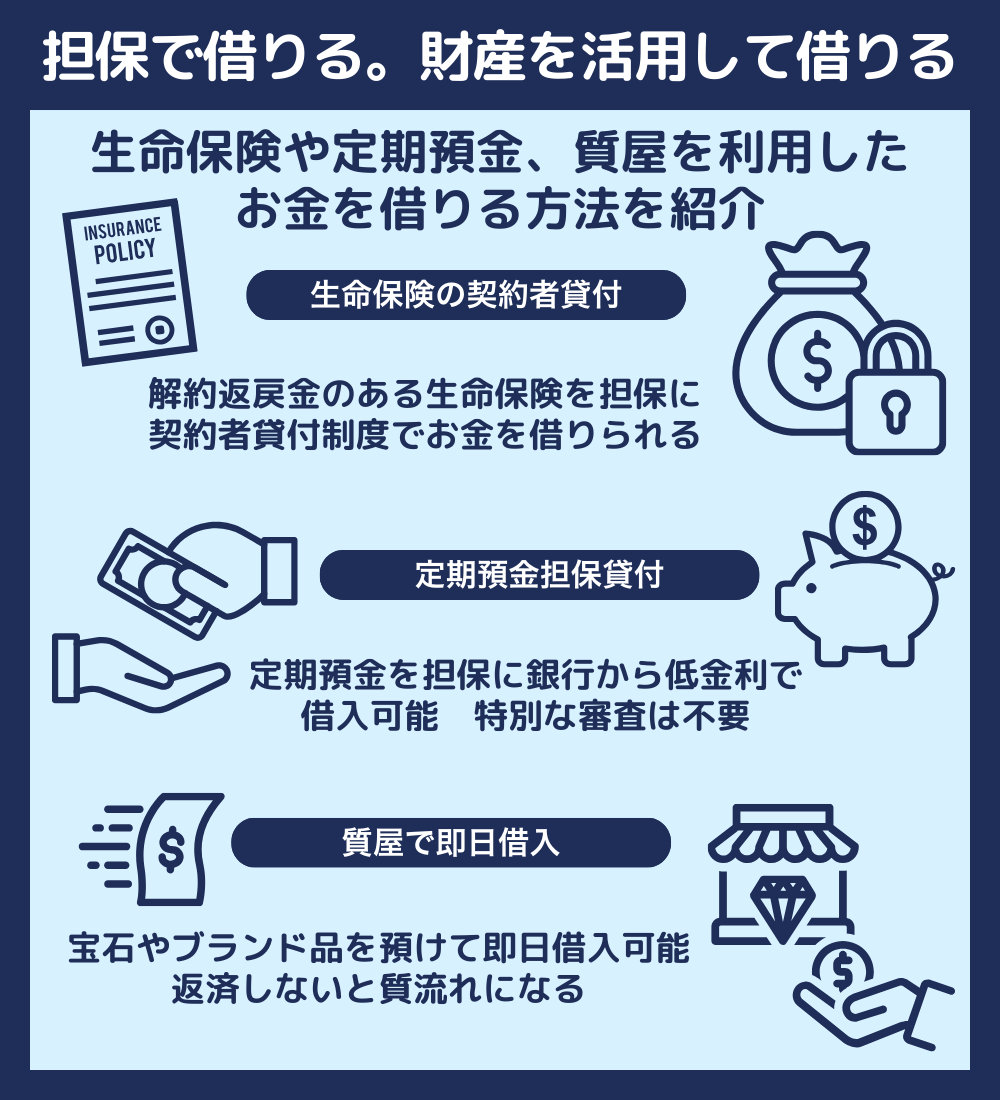

自身の財産を元にお金を借りる方法

担保があればお金を借りるのは難しくありません。例えば不動産などの担保があれば審査のハードルは大きく下がるでしょう。

不動産以外にも自分の財産を担保にしてお金を借りる方法が存在します。一定条件を満たす必要はありますが、手軽にお金を借りられるので参考にしてください。

生命保険の契約者貸付を利用すれば保険会社から借入可能

生命保険に加入していると契約者貸付を利用してお金を借りられます。「解約返戻金」がある生命保険に加入していれば、解約返戻金を担保に生命保険会社からお金を借りられる制度です。

解約返戻金がある生命保険とは、貯蓄性のある積立型の生命保険です。例えば、終身保険や養老保険、学資保険などです。掛け捨ての保険には解約返戻金はありません。

契約者貸付に関するルールは生命保険会社によって異なります。ただ、基本的に借入可能な金額は解約返戻金の7~8割で、金利は高くても8%台です。銀行カードローンよりも低い利率です。

審査は行わず、借り入れは申し込みから最短当日ですが、一般的には数日から1週間程度かかります。

デメリットは返済しないと保険契約が失効してしまう点です。保険を担保にしているので当然と言えます。

定期預金があれば担保貸付を利用できる

銀行に定期預金があればお金が必要な時にカードローンやキャッシングでお金を借りる必要はありません。定期預金を解約しなくても大丈夫です。

定期預金を担保にその銀行からお金を借りられるからです。定期預金の担保貸付を利用するには特別な申し込みも審査もありません。お金を引き出す感覚で借入が完了します。

利用限度額は定期預金額の9割もしくは200〜300万円までで、金利は定期預金の利子に0.5%程度上乗せした利率と低金利です。返済期限は定期預金の満期日です。

デメリットは「いくら金利が低くても自分の預金を借金にしている」という点です。定期預金担保貸付は自身の定期預金に対して利息を支払って使っている、と言えます。

質屋では即日審査なしでその場でお金を借りることができる

手元に宝石や腕時計、ブランド品、ゲーム機、カメラやパソコンがあれば質屋に預けて即日審査なし(品物の査定はあり)でお金を借りられます。

借入可能な金額は預けた物品の鑑定額の7割程度で、物品の鑑定はあるものの審査はなく、その日のうちにお金が手に入ります。しかも返済の督促もありません。

まず、質屋でお金を借りると基本的に返済期限が3ヶ月で、返済期日を過ぎると預けた物品「質流れ」となります。質流れになると売却され、手元に帰ってくる可能性はほぼありません。

また、質屋の金利は非常に高いと言えます。質屋が提示している金利は一桁の利率のため、消費者金融や銀行と比較すると低いのでは?と感じるでしょう。

しかし、質屋が提示している金利は「月利」で「年利」ではありません。例えば、金利を2%と表示している質屋は、年利に換算すると24%です。

多くの消費者金融の金利は少額の融資に対して上限を18.0%(もしくはその数値に近い利率)に設定しています。実は質屋の金利は消費者金融より高いのです。

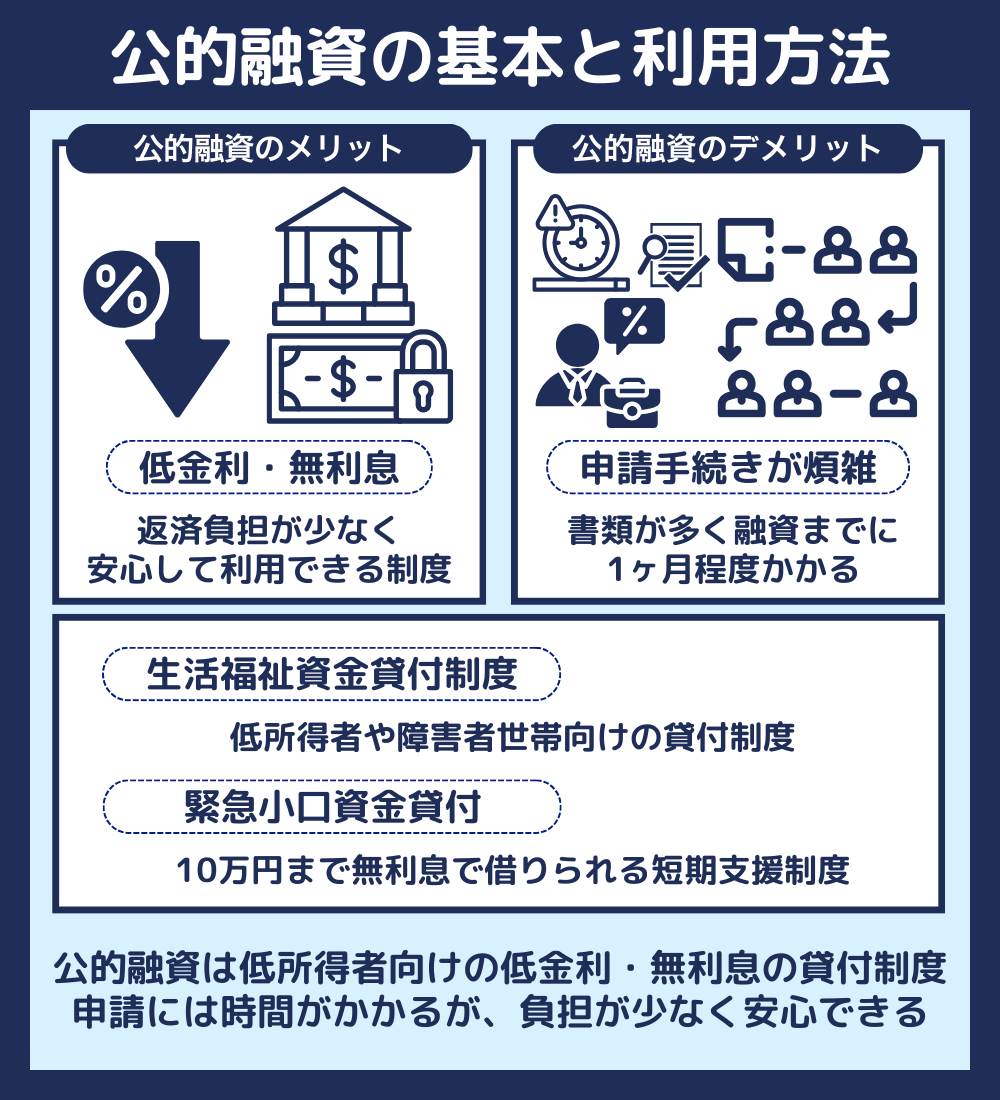

公的融資でお金を借りる方法

日本は生活に困窮している方向けの個人向けの貸付制度が充実しています。返済の負担が少ないのでお金に困っている方にはおすすめです。

公的融資の特徴とは?

公的融資にはメリット、デメリットいずれも存在します。まずメリットとしては「返済の負担が少ない」が挙げられます。

公的融資は生活困窮者をサポートする制度のため、利息は無利息から低金利に設定されており、返済期限も余裕があります。国や市町村などからお金を借りている安心感もメリットと言えるでしょう。

反面、デメリットは「融資までに時間がかかる」点です。必要書類が多く、いくつもの手続きを経ないと借り入れができません。

公的融資は申し込んでから融資まで1ヶ月程度の時間が必要、と覚悟してください。

| 生活福祉資金貸付制度 | 低所得者世帯、障害者世帯、困窮世帯など 生活に困窮した方を救済するための貸付制度。 状況に応じた名目の貸付がある。 |

| 緊急小口資金貸付制度 | 緊急にお金が必要な方が 10万円まで無利息で借りられる制度 |

| 母子父子寡婦 福祉資金貸付制度 | 20歳未満の子どもを扶養している 配偶者のない方や寡婦などの個人や事業主、 または福祉団体などの法人に対して行う貸付 |

| 求職者支援資金融資制度 | 職業訓練受講手当を受給する予定の方 手当だけでは訓練受講中の生活費が不足する場合に |

| 教育一般ローン | 国が提供する教育ローン。金利は2.65%と低金利 |

無職の人がお金を借りるには?

金融機関からお金を借り入れる最大の条件は「安定的な収入がある人(職に就いて定期的な収入がある人」です。

しかし無職の方はお金を絶対に借りられないわけではありません。例えば、キャッシング枠があるクレジットカードを所有していればキャッシングが可能です。

その他にも無職の方がお金を借りる場合どのような方法があるのか、タイプ別に検証します。

学生

- カードローン

- 学生ローン

- 奨学金

まず、学生でも「20歳以上かどうか」「アルバイトなどの定期的な収入があるかどうか」によって選択肢は大きく異なります。

20歳以上でアルバイト等毎月の収入があれば、大手消費者金融のカードローンの審査を通る可能性は十分あります。

2022年4月から成人年齢が18歳に引き下げられたため、一部の消費者金融は18歳以上であれば申し込みを受け付けています。

しかし、20歳未満の申し込みに対応していない貸金業者も多いようです。

参考元:若年層の顧客に対する貸付方針・取組状況等に関する調査結果(2021年度第2回)|日本貸金業協会

18歳以上20歳未満の学生の申し込みが可能なのが「学生ローン」です。学生ローンとは学生専門の消費者金融業者が提供しているカードローンです。

学生ローンは大手消費者金融と比較すると金利は低いものの、利用限度額は50万円程度に抑えられています。学生の返済能力を考慮すると仕方ないかもしれません。

これはクレジットカードのキャッシング枠も同様です。学生が利用できるクレジットカードのキャッシング枠は5万円~10万円と一般的な利用金額より少額です。

進学、修学するのに経済的に苦しい方であれば、奨学金の利用を検討してください。奨学金を利用している学生は非常に多く、今や半数程度※と言われています。

※参考元:令和2年度 学生生活調査結果|独立行政法人日本学生支援機構

専業主婦

専業主婦でも、学生と同様にアルバイトやパートで定期的な収入があれば大手を含めた消費者金融のカードローンを利用できます。

もし定期的な収入がなくても、配偶者に十分な収入があれば一部の銀行カードローンであれば借り入れができます。

ただし、対応している銀行はあくまでも「一部の銀行」です。多くの銀行が自主規制により審査が厳しくなっており、対応していません。

また消費者金融では総量規制により年収の3分の1を超える貸付は法的に禁止されましたが、総量規制対象外の「配偶者貸付」に対応している消費者金融であればお金を借りることができます。しかし、こちらもごく一部を除き配偶者貸付に対応していません。

失業中の方

職を失って求職中の方、何らかの事情で勤務が難しい方は金融機関からお金を借りるのは非常に困難です。

もし次の職場が決定するまでの間でも、働ける状態であればアルバイトなどで収入を得るようにしてください。消費者金融のカードローンに申し込めます。

どうしても働けない方であれば公的な貸付制度の利用をおすすめします。生活福祉資金貸付制度を利用すれば、生活を再建するまでの生活費用の一部を支援してもらえます。

また、就労するために特別なスキルを身に着けるための費用が必要、といった方は、求職者支援資金融資制度や職業訓練受講給付金に申し込めばその費用の融資を受けられます。

年金受給者

年金受給者は定期的に収入がある方、と言えます。しかし銀行も消費者金融もごく一部を除けば年金だけの収入しかない方への貸付は行っていません。

そのため、年金受給者がカードローンを利用できる方は

- アルバイトやパートなどで定期的な収入を得ている

- 貯金や不動産等を担保にする

このいずれかの条件を満たしている必要があります。

なお、公的な支援であれば年金受給者でも融資を受けられます。生活が困難な方であれば生活資金貸付制度を検討してください。

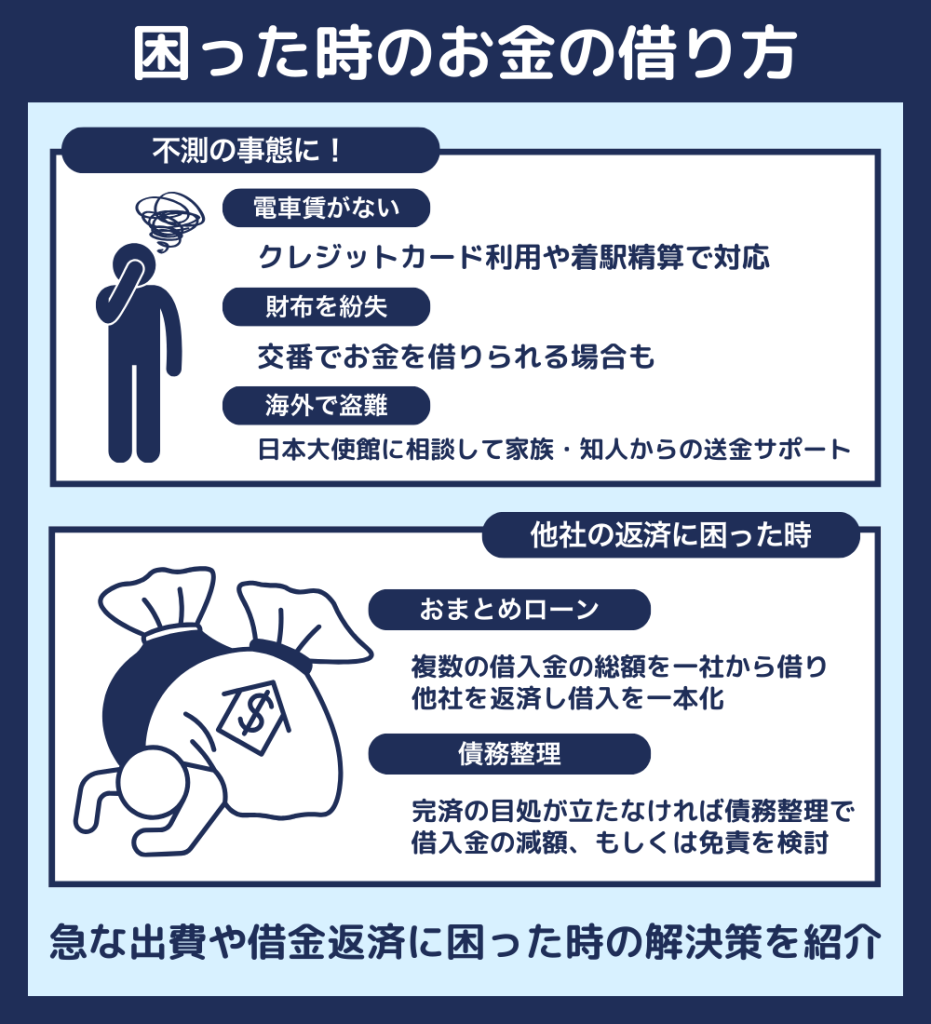

困った時にお金を借りる方法

日々生活をしていると予想もしなかった出来事が起こりお金に困る事態になるかもしれません。また、お金を借りすぎてしまい返済に苦しんでしまう可能性もあります。

そんな困った時にお金を借りる方法を紹介します。

電車賃がない時

電車に乗ろうと切符を買おうとしたらICカードの残高が少なく、しかも財布にお金がないのは誰にでも起こり得る状況です。

この場合「駅の改札に入る前」なのか、「既に電車に乗って改札から出る際」なのか、によって対処法が異なります。

まず改札に入る前にお金がないと気がつけばクレジットカードを利用して切符を購入できる場合があります。高額な料金であれば即日融資のカードローンを利用してもよいでしょう。

もし既に電車を利用し、改札から出る際にICカードの残高がなかった、乗越精算のお金が足りなかったのであれば、

- ICカードのデポジットを受け取る

- 着駅精算で後日払いにしてもらう

といった方法があります。

まず、suicaやICOCAなどのICカードは利用開始時に必ずデポジット(預り金)をJRに支払っています。このデポジットで不足分を精算できます。

ちなみにsuicaの場合、デポジットは500円のため不足金額が500円までであれば手持ちが無くても精算が可能です。

また、降車時にお金がない場合、駅に相談して後日払いにしてもらえる可能性があります。

これは「着駅精算」と呼ばれる精算方法で、身分証明書を提示し誓約書に署名すれば後日精算をします。

財布を紛失して帰れなくなった時

財布を落として交通機関を利用できなくなった時には、タクシーの着払いを利用する、家族や知人を呼ぶ、などの方法があります。

もし交通費が1,000円までであれば、交番でお金を借りるのも選択肢のひとつです。盗難や財布を落とした人に対して1,000円を上限に警察がお金を貸す「公衆接遇弁償費制度」があるからです。

注意点は、全ての都道府県がこの制度を導入しているわけではないので利用できない地域がある点です。また、当たり前の話ですが必ず返済しなければいけません。

海外で盗難にあった時

海外で盗難の被害に合う、財布を落としたなどで困った場合はその国の日本大使館に相談してください。

大使館からお金を借りられませんが、「家族や知人からお金を送ってもらう方法」などのアドバイスを受けられます。

他社の返済に困った時

複数の金融会社から借入をした結果毎月の返済額がかさみ、返済のために新たな借入を行う方もいるでしょう。

このような状況になると完全な多重債務状態です。一刻も早く脱却しなければいけません。

- 「おまとめローン」で借入の一本化を図る

- 債務整理を行う

「おまとめローン」は、複数の借入金の総額を一社から借り、他社を返済し借入を一本化するためのローンです。一部の消費者金融、銀行が提供しています。

借入が一社になれば返済の物理的な負担が減りお金の管理もしやすくなりますし、借入額次第で適用される金利が低くなります。

ただし、おまとめローンではまとまった額のお金を借りるため審査が厳しくなります。また、ほとんどのおまとめローンは用途が限られており返済専用にしか使えません。

おまとめローンでお金を借りると、あとは返済のみなので抵抗を感じる人もいるでしょう。利用を考えている方は後悔のないように検討してください。

借入が長期に渡り、しかも利息で借入額が膨らみ完済の目処が立たなければ債務整理で借入金の減額、もしくは免責を検討してもいいでしょう。

債務整理とは、借金に困っている人を合法的に救済するための制度です。債務整理には「任意整理」「特定調停」「個人再生」「自己破産」があり、適用されれば借金の免責や大幅な減額を実現できます。

借金に苦しんでいる人にはとても助かる制度である反面デメリットもあります。それは、申請しても適用されない可能性があること、また、適用されれば一定期間「ブラック状態」になることです。

「ブラック状態」になると解決してから5年から10年間は新たなローンを組めませんし、クレジットカードを作れなくなります。今までの通りの生活が送れず不便に感じる人もいるでしょう。

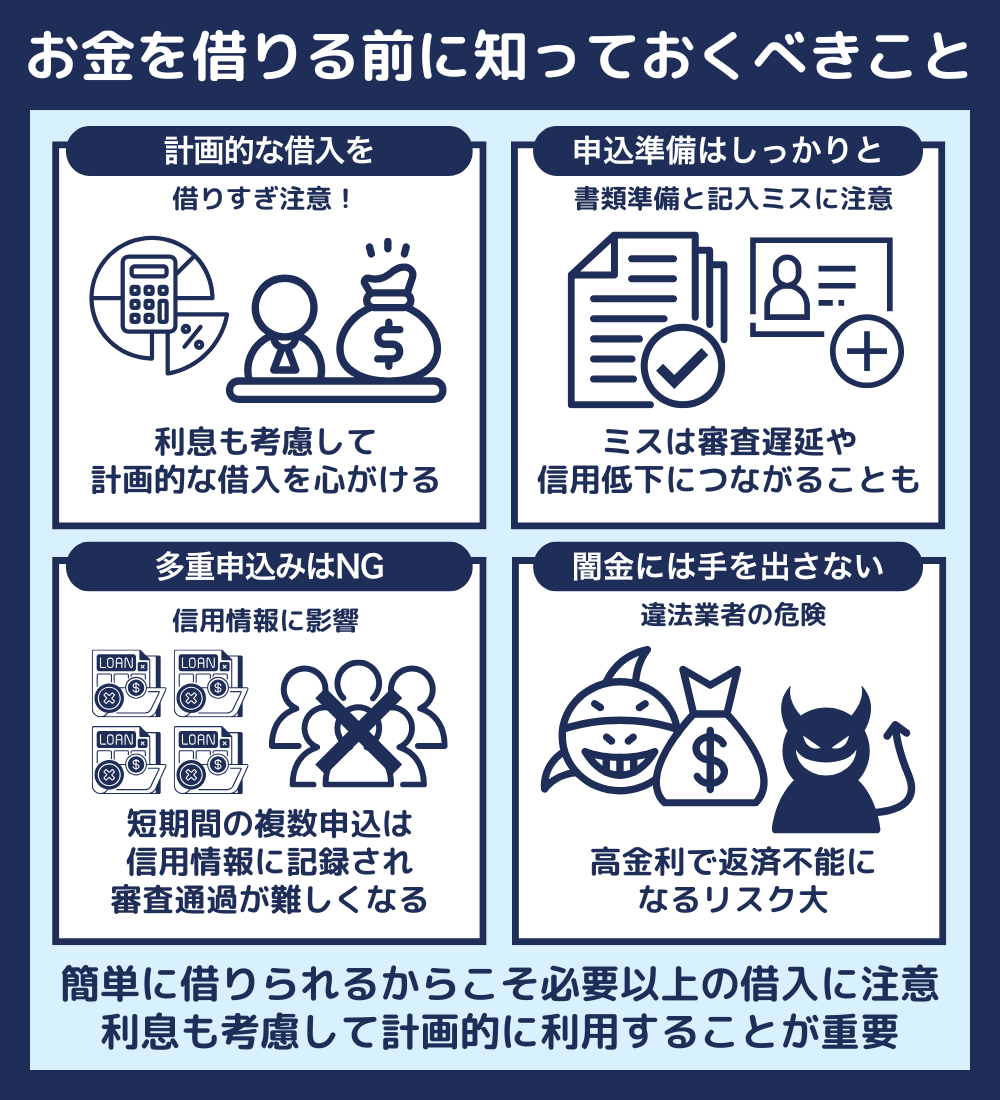

お金を借りる際の注意点

お金を借りる際に、絶対に忘れてはいけないポイントを紹介します。

お金を借りる時には計画的に

昨今、スマートフォンやWEBの進化に伴いカードローンの申し込みや契約が簡易になり、お金が借りやすい状況です。

「お金を借りやすい」状況とは「お金を借りすぎてしまう」可能性がある状況です。十分にご注意ください。

特にカードローンやクレジットカードのキャッシングは貯金を下ろす感覚で現金が手に入ります。簡単にお金が手に入ってもそれはあくまでも「借金」です。

決して自分のお金でないと忘れないでください。必ず利息とともに返済しなければいけません。

申し込む際にはしっかりと準備を

お金を借りるのであればできる限りスムーズに契約を完了したいものです。そのためには、しっかりと準備をしてから申し込んでください。

まずは書類です。お金を借りるには本人確認書類や時には収入証明書などが必要になりますが、これらの書類は複数準備しておけば万全です。

例えば、住民票など写真のない本人確認書類は本人確認に時間がかかります。複数用意しておけば信頼性が上がります。

また、申し込みの際に記載する情報はくれぐれもミスのないようにしてください。

申告した情報が誤っていると真偽の確認に時間がかかります。また、審査で「いい加減な人」とネガティブな印象を与える可能性もあります。

多重申込みに注意!

審査に自信がない方は「複数のカードローンに申し込めば一社は審査が通過するかも」と考えるかもしれません。

しかしこれは厳禁です。短期間の多重申込みは審査で必ず判明します。

ローンやクレジットの利用状況は信用情報機関に登録され、金融会社は情報を共有しています。信用情報機関には利用状況だけではなく申込み状況も登録されます。

参考元:CICが保有する信用情報|CIC

短期間で複数の借入を申し込む人は、「審査に自信がない人」「よほどお金に困っている人」などの印象を与え、審査通過が難しくなります。

借入を申し込む際は、厳選した会社のみにしてください。なお、信用情報機関の申込情報は6ヶ月間で削除されます。

違法金融業者からの借り入れは絶対にNG

金融業者の中には「ブラックOK」「無職でも貸します」などの文言の広告やチラシで融資を募っています。

闇金は法定金利を遥かに超える金利を設定しています。もし闇金から「トイチ(10日で1割)」で10万円を借りると、1年後には元金が300万円を超えます。実質年利は365%です。

ちなみに、法定の実質年利の上限は10万円までが20%で100万円までが18%です。現在の闇金は「トサン(10日で3割)」や「トゴ(10日で5割)」の金利も珍しくありません。

一度借りたら最後、絶対に完済できないと理解いただけるでしょう。しかも、闇金はあらゆる手段で返済を迫ります。家族や知人にも迷惑をかけますし、生活が破綻してしまうでしょう。

お金を借りる際のよくある質問

審査なしでお金を借りる方法はある?

審査を行わずお金を借りる方法は全て違法とお考えください。

審査なしでお金を借りる方法はありません。質屋でお金を借りる場合審査は行われませんが物品の鑑定は審査と言っていいでしょう。

金融会社はビジネスでお金を貸しています。そのため絶対避けなければいけないのは、「貸し倒れ」です。

貸し倒れを防ぐためにも融資の申し込みがあれば慎重に審査を行い利用者の返済能力を見極め、融資の可否や利用限度額を決定します。

在籍確認なしでお金を借りられる?

在籍確認なしでは融資が行われません。基本的に融資の申し込みがあれば在籍確認が行われます。

在籍確認は返済能力の有無を確認するための重要なポイントです。「在籍確認なし」を謳っている金融業者があればそれは違法金融業者です。

ただし、電話での在籍確認を行わない場合はあります。例えば、プロミス、アイフル、SMBCモビットなどの大手消費者金融は原則電話での在籍確認を行っていません。

ただし、審査の結果によっては電話による在籍確認が必要となる場合があります。

土日や深夜でもお金を借りる方法はある?

あります。大手消費者金融の無人契約機を利用すれば土日祝日でもお金を借りられます。また、プロミスのように24時間の振込に対応している金融業者であれば深夜でもお金を借りられます。

注意していただきたいのは、土日に申し込んだ場合、在籍確認が取れないため審査結果が翌日になる可能性があることです。

ただ、金融会社によっては10万円程度の少額の融資であれば在籍確認を保留して融資を行う可能性があります。事前に確認をしておいたほうがよいでしょう。

ブラックリストは存在するの?

いわゆる「ブラックリスト」は存在しません。そのため金融トラブルを起こしてもブラックリストに名前が載ることもありません。

ローンやクレジットの利用状況は信用情報機関に記録されると紹介しました。もし長期延滞やクレジットカードやローンの強制解約、不正利用、債務整理を行うと「事故情報」として記録されます。

この事故情報が記録された状態が「ブラック状態」であり、ブラック状態の間は基本的に新規のローンやクレジットの利用ができなくなります。

ちなみに、信用情報機関にはローンやクレジットの返済状況も記録されるので返済が遅れがちの人は審査に不利になります。

これはスマートフォンの割賦金も含まれるため、携帯料金を滞納しがちな人は気をつけてください。

過払い金請求後でもお金は借りられるの?

借りられる場合と借りられない場合があります。

過払い金請求後、残債がゼロであれば新たな借入が可能です。しかし、残債があると信用情報に記録され、ブラック状態の扱いとなるため借入ができません。

過払い請求をした記録が残っている利用者に対して金融業者が融資を行われないのは心情的に理解いただけるでしょう。

そのため、過払い請求をして残債がゼロになったとしても、過払い請求をした金融会社以外に申し込んでください。

いくら信用情報機関に記録が残っていなくても、その会社には半永久的に過払い請求した利用者の記録が残っているからです。